Многие предприниматели живут одним днем: заработали — потратили, заработали — потратили и так по кругу. В один «прекрасный» день приходят поставщики со счетами, которые нужно срочно оплатить, или наступает крайний срок уплаты налогов, а денег нет. Это называется кассовый разрыв. Решением проблемы обычно становится кредит — теперь наши герои еще и банку должны. Если не начнут отслеживать финансовые показатели эффективности бизнеса и прогнозировать расходы, то скоро обанкротятся и будут распродавать имущество, чтобы отдать долги.

Рекомендуем прочесть статью о трех финансовых отчетах, которые помогут избежать кассовых разрывов, и инструкцию по налоговому планированию для начинающих.

В этой статье мы рассказали, какие основные финансовые показатели бизнеса обязательно отслеживать владельцам фирм любого размера, как это делать и о чём расскажут результаты. Вы узнаете:

- Как произвести расчет показателей ликвидности

- Что такое балансовая прибыль и зачем ее контролировать

- Как посчитать рентабельность бизнеса

Как произвести расчет показателей ликвидности

Ликвидность — это показатель финансовой устойчивости организации. Чем выше этот показатель, тем надежнее компания.

Если суммарная стоимость ваших активов (деньги, имущество, депозиты, дебиторка) равна задолженности (кредиты, займы, обязательства перед арендодателями, сотрудниками, поставщиками) или превышает ее, то фирма может платить по счетам и считается ликвидной. Это в теории. На практике же даже если суммарная стоимость активов равна или больше задолженности, то это не означает, что организация ликвидна и платежеспособна. Стоимость имущества на балансе зачастую существенно выше реальной рыночной. Таким образом, на бумаге выглядит всё прекрасно, а по факту в бизнесе не всё в порядке.

Если денег меньше, чем долгов, бизнес под угрозой банкротства — в определенный момент рассчитываться с кредиторами станет нечем.

Кроме вас ликвидность бизнеса будет интересовать потенциальных поставщиков или банк, куда обратитесь за кредитом. Если есть вероятность того, что свои деньги придется выбивать годами, большинство предпочтет не связываться. Это логично — вы бы тоже вряд ли согласились одолжить безработному соседу, который сидит на шее у мамы и не оплачивает счета за коммуналку.

Что такое активы и какими они бывают

Активы — это всё имущество вашей фирмы. Они бывают двух видов:

- Оборотные. Сюда относятся сырье, товары, вклады, займы, краткосрочная дебиторская задолженность (суммы, которые клиенты или партнеры вернут в ближайшее время).

- Внеоборотные. В эту группу входят, например, недвижимость и патенты. А также деловая репутация — её не продашь, но на стоимость бизнеса имидж влияет непосредственным образом.

По скорости реализации активы можно разделить на 4 группы:

- Высоколиквидные. Это валюта, акции, краткосрочные вклады — то, что можно быстро превратить в деньги для оплаты счетов и расчетов с кредиторами.

- Среднеликвидные. Товары, сырье, дебиторская задолженность и другие активы, которые реально «превратить» в деньги в течение нескольких недель.

- Медленно ликвидные. То, что продастся, но не быстро — скажем, за несколько месяцев.

- Сложно ликвидные. Например, склад, который быстро продастся только по цене, существенно ниже рыночной.

Порядок расчета показателей ликвидности

Есть три коэффициента, по которым можно оценить платежеспособность бизнеса.

Абсолютная ликвидность

Показывает, какую долю текущих обязательств можно покрыть за счет имеющихся у вас денег и краткосрочных вложений. Для ее расчета используется формула:

(Остаток на счетах + Суммарные краткосрочные вложения) / Суммарные краткосрочные обязательства.

Пример:

На счетах ООО есть 600 000 рублей, на депозите лежат еще 100 000, которые можно забрать в любой момент. В ближайшие несколько дней нужно перевести поставщику 800 000 за партию товара. Считаем:

(600 000 + 100 000) / 800 000 = 0,87.

Норма — от 0,2 до 0,5. Полученный показатель выше — фирма сможет погасить большую часть задолженности, не продавая имущество.

Срочная ликвидность

Показывает, как быстро вы сможете перевести самые доступные активы в деньги, чтобы оплатить счета и рассчитаться с кредиторами. Для ее расчета используется формула:

(Остаток на счете + Суммарные краткосрочные вложения + Суммарная краткосрочная дебиторская задолженность) / Суммарные краткосрочные обязательства.

Пример:

На счетах ООО есть 600 000 рублей, на депозите лежат еще 100 000, которые можно забрать в любой момент, плюс есть дебиторская задолженность 100 000, которую на днях погасят. Поставщику должны 1 000 000 за партию товара. Считаем:

(600 000 + 100 000 + 100 000) / 1 000 000 = 0,8.

Норма — от 0,7 до 1. Полученный показатель в неё укладывается, значит, имеющихся активов достаточно для погашения задолженности и наращивать их не нужно.

Текущая ликвидность

По ней можно определить, получится ли оплатить счета и погасить задолженность без продажи имущества. Для расчета используется формула:

Суммарная стоимость оборотных активов / Текущие обязательства.

Пример:

Суммарная стоимость оборотных активов ООО — 500 000 рублей. Нужно срочно заплатить поставщикам 1 000 000 рублей. Считаем:

500 000 / 1 000 000 = 0,5.

Норма — от 1,5 до 2,5. Полученный показатель в неё не укладывается, значит, фирма не может своевременно платить по счетам. Нужно работать над увеличением активов и сокращением расходов, иначе скоро придется продавать имущество.

Можно проверить текущую ликвидность потенциального партнера, чтобы решить, стоит ли с ним связываться. Для этого нужен бухгалтерский баланс, доступ к которому вы бесплатно получите через сервис от ФНС, зная ИНН, ОГРН, адрес или название фирмы.

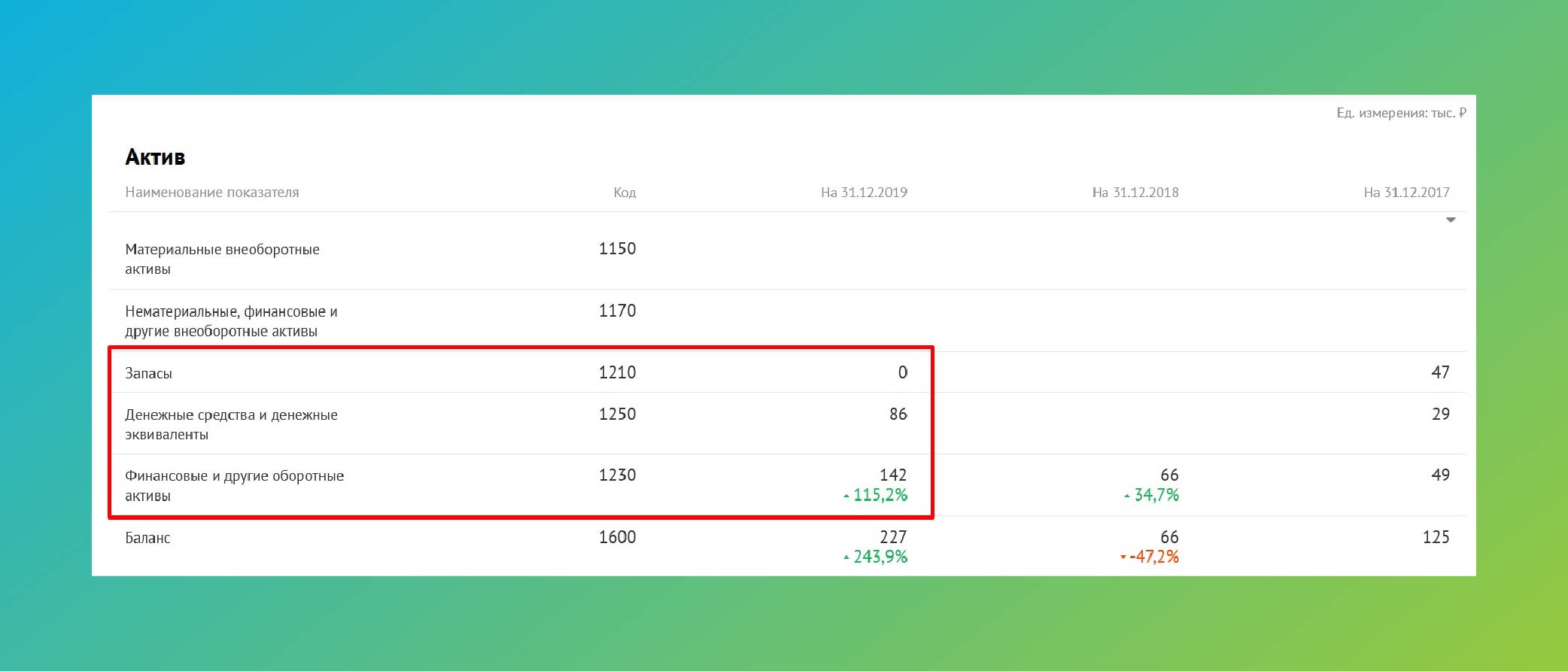

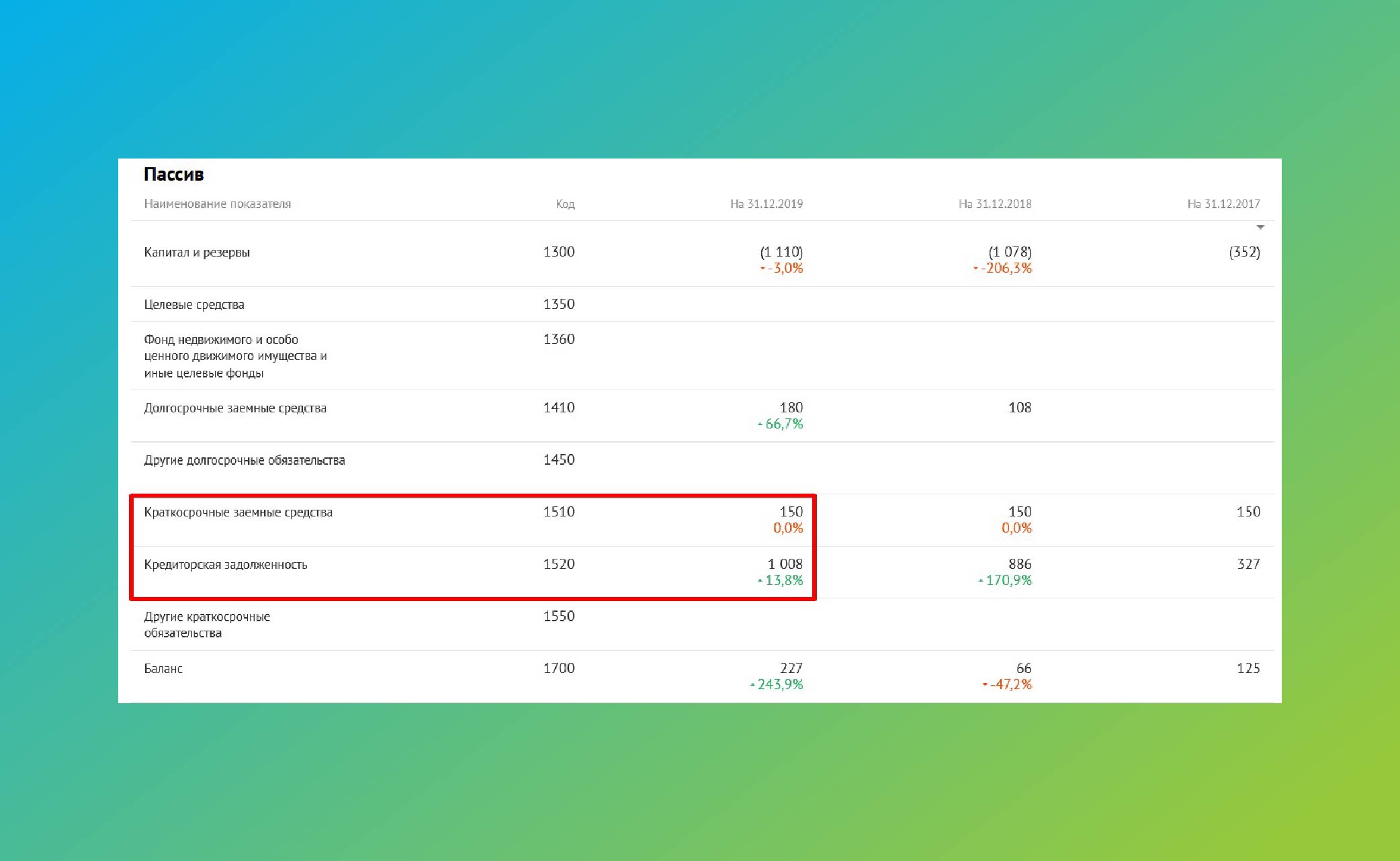

Посмотрим, как обстоят дела у ООО «ИнСтиль» (название изменено, бухгалтерский баланс настоящий).

Суммарная стоимость оборотных активов — 228 000 рублей.

Текущая задолженность (пассив) — 1 158 000 рублей.

Делим стоимость активов на сумму задолженности и получаем коэффициент текущей ликвидности:

228 000 / 1 158 000 = 0,2.

Показатель существенно ниже нормы (от 1,5) — дела у бизнеса идут неважно. Лучше не связываться, чтобы потом не выбивать долги годами.

Встречаются исключения. Часто новые компании на уровне стартапа привлекают значительные средства инвесторов на развитие бизнеса под перспективные направления. Показатели ликвидности могут быть низкими, а платежеспособность — высокой. Потребуется более детальный анализ кредиторской задолженности. Как правило, у таких компаний есть один или несколько инвесторов, которые финансируют деятельность данного стартапа. Поэтому показатель ликвидности корректно будет рассчитывать, скорректировав кредиторскую задолженность на сумму инвестиций от такого кредитора-спонсора.

Что такое балансовая прибыль и зачем её контролировать

Балансовая прибыль предприятия — это заработок до вычета налога. Она состоит из:

- Прибыли от продажи товаров и услуг, которая рассчитывается по формуле: Доход от реализации − Себестоимость − НДС и акцизы − Расходы на управление и реализацию.

- Прибыли от продажи недвижимости, акций и других ценных бумаг, транспортных средств, которая рассчитывается по формуле: Доход от реализации − Остаток расходов на покупку − Затраты на транспортировку или демонтаж.

- Процентов по вкладам, погашенной дебиторки и прочих поступлений, не относящихся к первым двум группам. Чтобы рассчитать прибыль, суммируем доход и отнимаем расходы (например, стоимость обслуживания банковского счета).

Балансовую прибыль обычно считают за 3, 6, 9 и 12 месяцев. Она показывает:

- насколько выгодными были сделки за каждый период;

- в каком состоянии ваш бизнес. Небольшой минус за квартал — это не страшно, но если ситуация повторяется несколько кварталов подряд, в долгосрочной перспективе вы работаете в убыток.

Балансовая прибыль предприятия — это составляющая ежегодного балансового отчета, поэтому ООО считают ее в обязательном порядке. Для ИП контроль этого показателя — дело добровольное, но мы рекомендуем им не пренебрегать, чтобы не пропустить «тревожные звоночки».

Проведем бесплатный аудит, исправим ошибки и наладим бухгалтерский учет по всем правилам!

Пример:

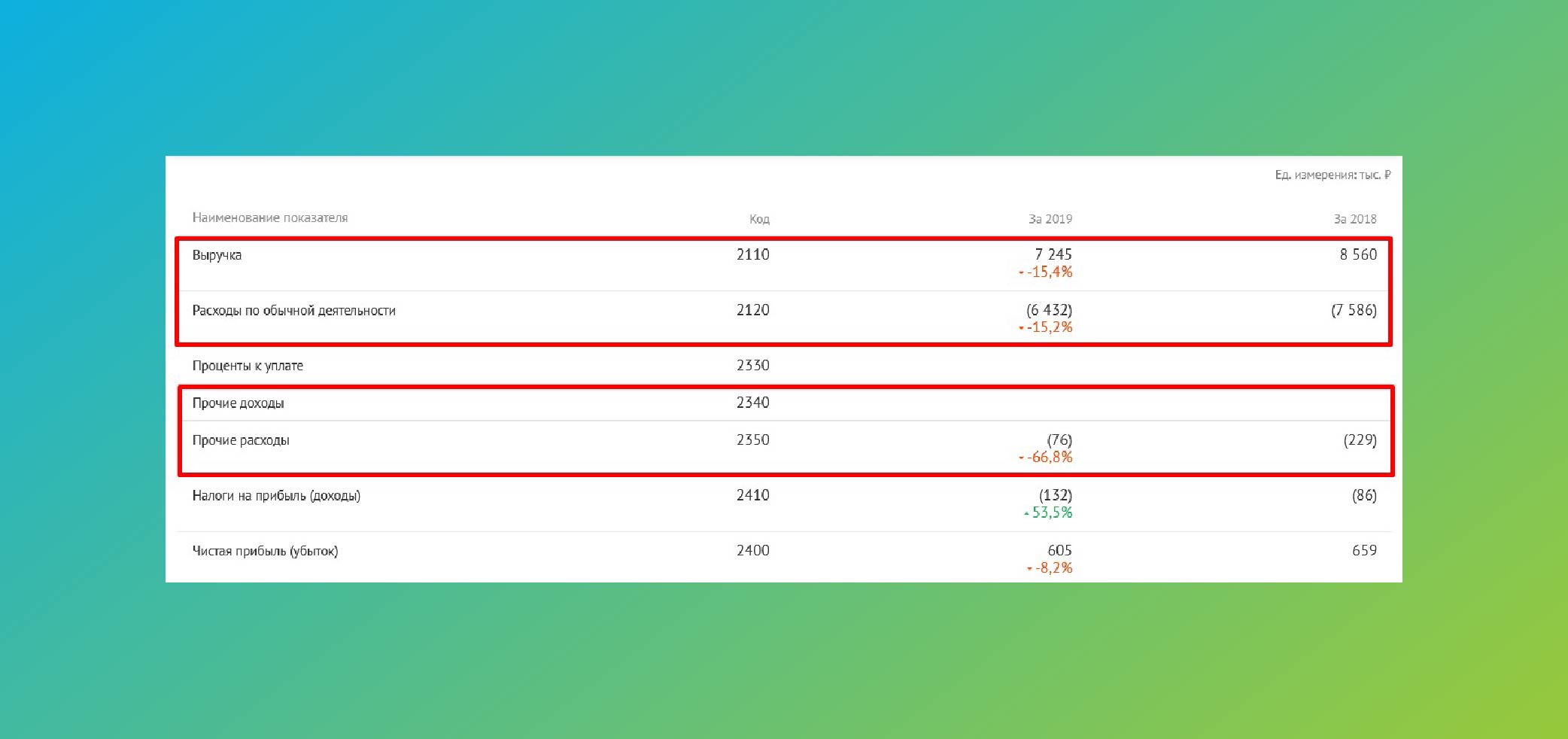

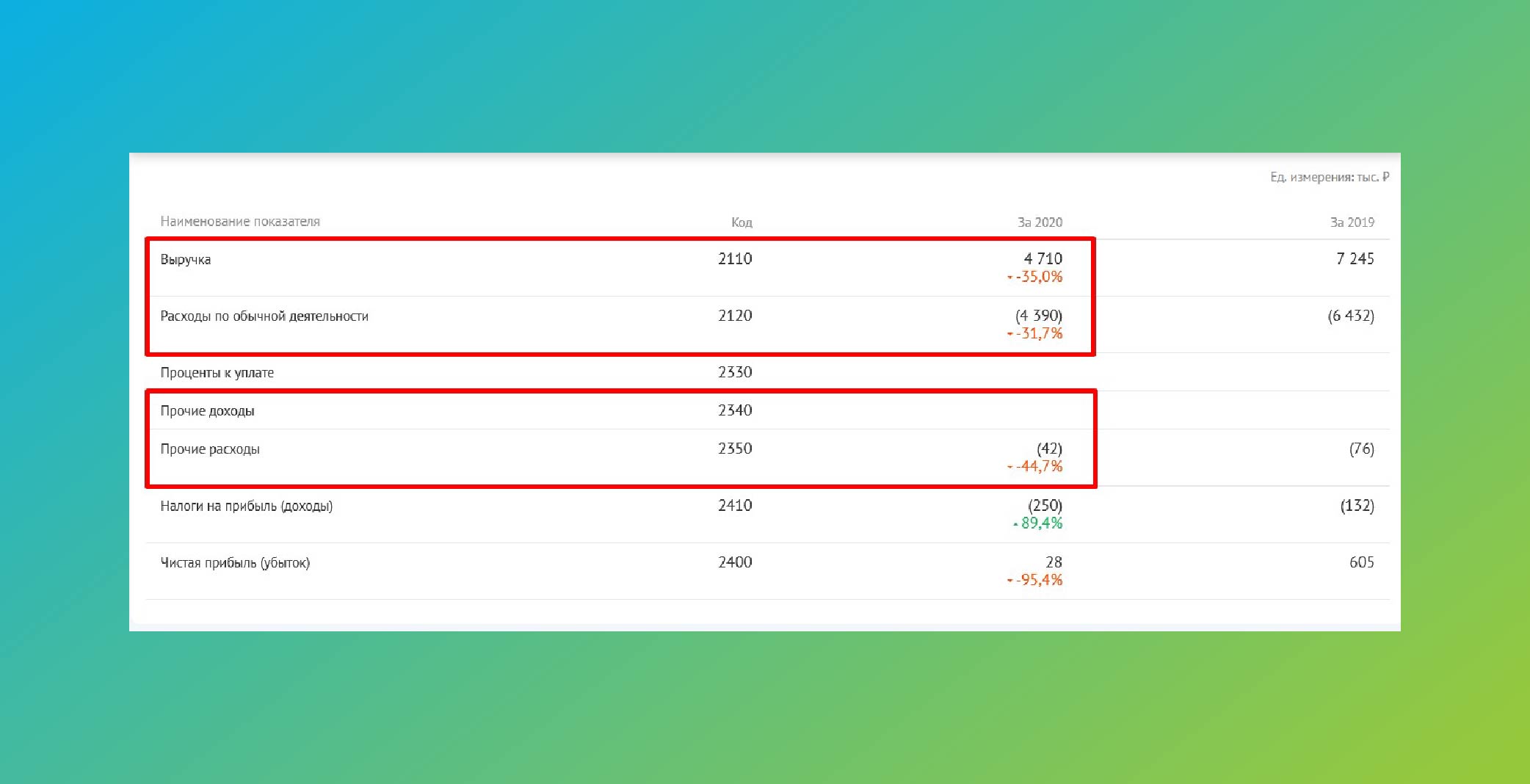

Рассчитаем балансовую прибыль ООО «Незабудка» (название изменено, бухгалтерский баланс настоящий).

Считаем чистую прибыль от продажи товаров по формуле:

Выручка - Расходы по обычной деятельности = 4 710 000 - 4 390 000 = 320 000 рублей.

Чистую прибыль от прочих операций рассчитываем так:

Прочие доходы - Прочие расходы = 0 - 42 000 = - 42 000 рублей.

Суммируем полученные цифры и получаем балансовую прибыль ООО за 2020 год:

320 000 - 42 000 = 278 000 рублей.

Как видим из бухгалтерского баланса, доходы и расходы фирмы исчисляются в миллионах. Прибыль на их фоне небольшая, что может свидетельствовать о низкой рентабельности бизнеса. Что такое рентабельность и как ее рассчитать — расскажем дальше.

Как посчитать рентабельность бизнеса

По общему правилу рентабельность — это отношение прибыли к расходам. Ее критично важно контролировать бизнесу любых масштабов: от цветочного ларька до международной корпорации. Она показывает:

- Вам — окупаются ли вложенные деньги и не пора ли что-то менять в схеме работы.

- Банку — стоит ли давать вам кредит.

- Налоговой — не пора ли присмотреться повнимательнее и разобраться, почему фирма тратит больше, чем зарабатывает.

Общая рентабельность бизнеса выражается в процентах и рассчитывается по формуле:

(Балансовая прибыль / Себестоимость) * 100.

Балансовая прибыль — чистая выручка до вычета налогов. Порядок ее расчета мы описали в предыдущем разделе этой статьи.

Себестоимость — затраты на производство товаров или оказание услуг. Это стоимость сырья и материалов, зарплаты сотрудников, аренда помещений, амортизация и т. д.

Пример:

Продолжим изучать деятельность ООО «Незабудка», для которого выше рассчитали балансовую прибыль. Она, напомним, составила 278 000 рублей.

Себестоимость (расходы по обычной деятельности) берем из бухгалтерского баланса — 4 390 000 рублей.

Считаем рентабельность:

(278 000 / 4 390 000) * 100 = 6,33%

Сравнив полученную цифру с показателями прошлых лет, поймем, как дела у бизнеса.

У ООО «Незабудка» ситуация такая:

- 2018: балансовая прибыль — 745 000 рублей, себестоимость — 7 586 000, рентабельность — 9, 82%;

- 2019: балансовая прибыль — 737 000 рублей, себестоимость — 6 432 000 рублей, рентабельность — 11,45%.

Видим, что выручка в 2020 году сильно просела, из-за чего снизилась рентабельность бизнеса.

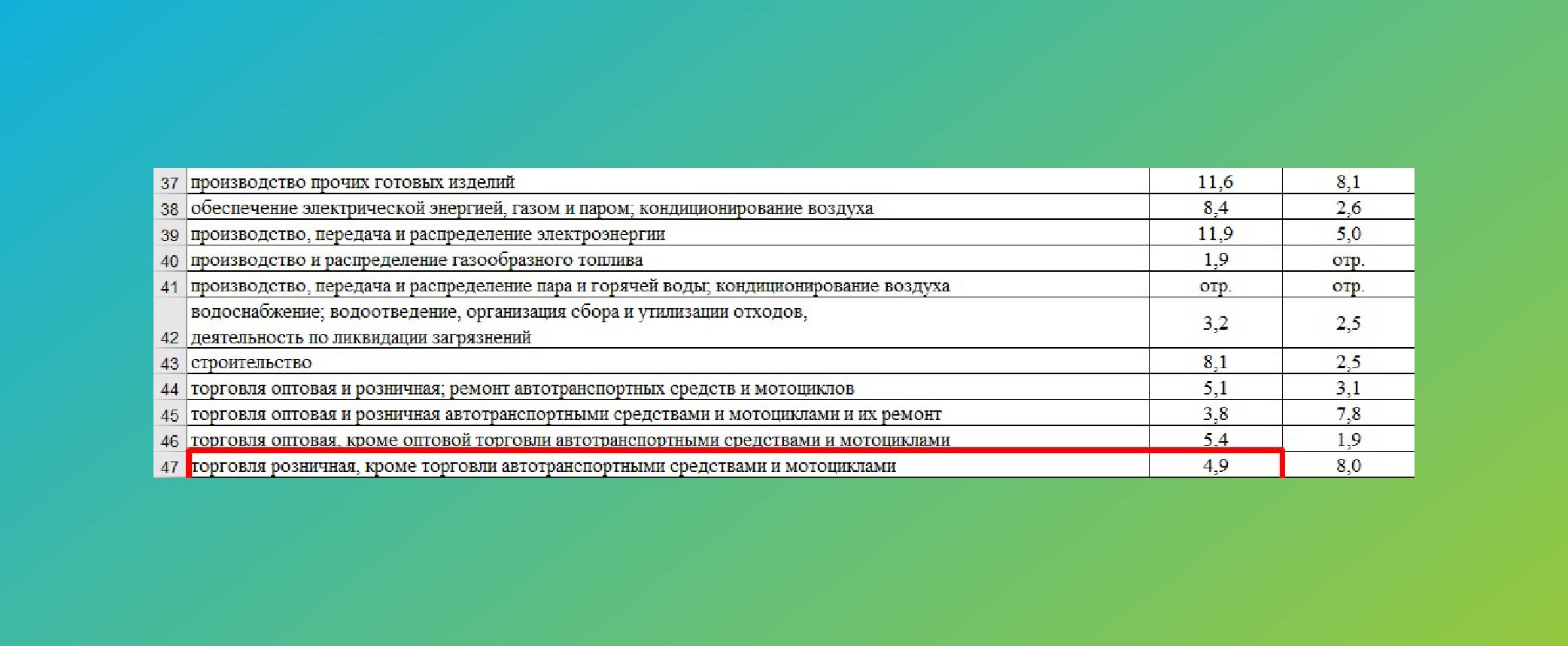

Можно скачать на сайте ФНС таблицу со среднеотраслевыми показателями и сопоставить полученную цифру с ориентировочной для вашей сферы.

«Незабудка» торгует саженцами растений, удобрениями и инструментами. Для розничной торговли среднеотраслевая рентабельность — 4,9%, получается, что дела у фирмы идут неплохо. Но мы видели, что в прошлые годы рентабельность была выше, а значит, сложившаяся ситуация нетипична и нужно принимать меры.

Показатели из таблицы ФНС можно использовать, чтобы оценить вероятность повышенного внимания к вам со стороны налоговой. Если рентабельность ниже, чем в среднем по отрасли, это может стать основанием для выездной налоговой проверки.

Какие финансовые показатели эффективности бизнеса обязательно контролировать

Если вы не знаете, сколько стоит имущество фирмы, какая сумма лежит на счетах, кто из клиентов не рассчитался за товар и каким поставщикам нужно будет заплатить в ближайшее время, бизнес под угрозой. Долго работать на авось не получится: рано или поздно наступит момент, когда долгов станет больше, чем средств для их оплаты. Чтобы этого не допустить, под контролем должны быть основные финансовые показатели бизнеса:

- Ликвидность. Она показывает, сможете ли вы оплатить счета и рассчитаться с кредиторами, используя деньги и имущество фирмы.

- Балансовая прибыль. Балансовая прибыль предприятия — это заработок до вычета налога. По ней можно вовремя заметить, что бизнес работает в минус, и принять меры.

- Рентабельность. Помогает понять, окупаются ли вложения. Сравнив показатели за несколько лет, поймете, развивается ли ваш бизнес, а сопоставив полученную цифру со среднеотраслевыми показателями — спрогнозируете вероятность выездной налоговой проверки.

Начните с этих показателей. Отслеживая их, вы сможете избежать ситуаций, когда нужно платить по счетам, а денег нет, и сохранить свой бизнес.

Чтобы вы могли сосредоточиться на финансах и развитии бизнеса, мы возьмем на себя рутинные бухгалтерские задачи. Рассчитаем налоги, подготовим и в срок сдадим отчеты, ответим на требования контролирующих органов.