–†–Њ—Б—Б–Є–є—Б–Ї–∞—П –§–µ–і–µ—А–∞—Ж–Є—П, –†–µ—Б–њ—Г–±–ї–Є–Ї–Є –С–µ–ї–∞—А—Г—Б—М –Є –Ъ–∞–Ј–∞—Е—Б—В–∞–љ вАУ –і–∞–≤–љ–Є–µ –њ–∞—А—В–љ–µ—А—Л –Є —З–ї–µ–љ—Л –Х–≤—А–∞–Ј–Є–є—Б–Ї–Њ–≥–Њ –≠–Ї–Њ–љ–Њ–Љ–Є—З–µ—Б–Ї–Њ–≥–Њ —Б–Њ—О–Ј–∞ (–Х–Р–≠–°) вАУ –±—Л–≤—И–Є–є –Ґ–∞–Љ–Њ–ґ–µ–љ–љ—Л–є —Б–Њ—О–Ј. –Ь–µ–ґ–і—Г —Б—В—А–∞–љ–∞–Љ–Є –љ–∞–ї–∞–ґ–µ–љ–Њ —Б–≤–Њ–±–Њ–і–љ–Њ–µ —В–Њ—А–≥–Њ–≤–Њ–µ –њ—А–Њ—Б—В—А–∞–љ—Б—В–≤–Њ, —Г–њ—А–∞–Ј–і–љ–µ–љ –љ–∞–і–Ј–Њ—А —В–∞–Љ–Њ–ґ–µ–љ–љ–Є–Ї–∞–Љ–Є, –њ–Њ—Н—В–Њ–Љ—Г –љ–µ—В –љ–µ–Њ–±—Е–Њ–і–Є–Љ–Њ—Б—В–Є –Њ—Д–Њ—А–Љ–ї—П—В—М –≥—А—Г–Ј—Л –≤ —Б—В–∞–љ–і–∞—А—В–љ–Њ–Љ –њ–Њ–љ–Є–Љ–∞–љ–Є–Є. –Х—Б—В—М –ї—М–≥–Њ—В—Л –њ—А–Є –њ–∞—А–∞–ї–ї–µ–ї—М–љ–Њ–Љ –Є–Љ–њ–Њ—А—В–µ. –Ю–і–љ–∞–Ї–Њ –±—Г—Е–≥–∞–ї—В–µ—А—Б–Ї–Є–є –Є –љ–∞–ї–Њ–≥–Њ–≤—Л–є —Г—З–µ—В —Н–Ї—Б–њ–Њ—А—В–љ—Л—Е —Б–і–µ–ї–Њ–Ї –Њ—Б—Г—Й–µ—Б—В–≤–ї—П–µ—В—Б—П –≤ –Њ–±—П–Ј–∞—В–µ–ї—М–љ–Њ–Љ –њ–Њ—А—П–і–Ї–µ. –Х–≥–Њ –Љ–Њ–ґ–љ–Њ –Њ—В–і–∞—В—М –љ–∞ –∞—Г—В—Б–Њ—А—В–Є–љ–≥.

–†–∞—Б—Б–Љ–Њ—В—А–Є–Љ –њ–Њ–і—А–Њ–±–љ–µ–µ, –Ї–∞–Ї–Є–µ —В—А—Г–і–љ–Њ—Б—В–Є –µ—Б—В—М –≤ –≤–µ–і–µ–љ–Є–Є –±—Г—Е–≥–∞–ї—В–µ—А—Б–Ї–Њ–≥–Њ —Г—З–µ—В–∞ –Ю–Ю–Ю –Є–ї–Є –Ш–Я, —А–∞–±–Њ—В–∞—О—Й–Є—Е —Б —Н–Ї—Б–њ–Њ—А—В–Њ–Љ. –І—В–Њ —В–∞–Ї–Њ–µ –љ—Г–ї–µ–≤–∞—П —Б—В–∞–≤–Ї–∞ –Э–Ф–°, –Ї–∞–Ї –µ–µ –њ–Њ–і—В–≤–µ—А–і–Є—В—М, –Ї–∞–Ї —Г—З–Є—В—Л–≤–∞—О—В—Б—П –Њ–њ–µ—А–∞—Ж–Є–Є –Є –љ—Г–ґ–љ–Њ –ї–Є –≤–∞–Љ —Б–Њ–њ—А–Њ–≤–Њ–ґ–і–µ–љ–Є–µ –Ш–Я, –Ї–Њ–љ—Б—Г–ї—М—В–∞—Ж–Є–Њ–љ–љ—Л–µ —Г—Б–ї—Г–≥–Є –±—Г—Е–≥–∞–ї—В–µ—А–∞ –Є–ї–Є –≤—Л —Б–њ—А–∞–≤–Є—В–µ—Б—М —Б–∞–Љ–Њ—Б—В–Њ—П—В–µ–ї—М–љ–Њ.

–Ъ–∞–Ї —А–µ–≥—Г–ї–Є—А—Г–µ—В—Б—П —В–Њ—А–≥–Њ–≤–ї—П

–°—Г—Й–µ—Б—В–≤—Г–µ—В –љ–µ—Б–Ї–Њ–ї—М–Ї–Њ –љ–Њ—А–Љ–∞—В–Є–≤–љ–Њ-–њ—А–∞–≤–Њ–≤—Л—Е –∞–Ї—В–Њ–≤, —А–µ–≥–ї–∞–Љ–µ–љ—В–Є—А—Г—О—Й–Є—Е —Б–Њ—В—А—Г–і–љ–Є—З–µ—Б—В–≤–Њ —Б –С–µ–ї–∞—А—Г—Б—М—О –Є –Ъ–∞–Ј–∞—Е—Б—В–∞–љ–Њ–Љ:

- –°—В–∞—В—М—П 72 –њ.1 –Ф–Њ–≥–Њ–≤–Њ—А–∞ –Њ –Х–Р–≠–° –Њ—В 29 –Љ–∞—П 2014 –≥–Њ–і–∞. –Ъ–Њ—Б–≤–µ–љ–љ—Л–µ –љ–∞–ї–Њ–≥–Є –≤–Ј–Є–Љ–∞—О—В—Б—П –≤ —Б–Њ–Њ—В–≤–µ—В—Б—В–≤–Є–Є —Б –Ј–∞–Ї–Њ–љ–Њ–і–∞—В–µ–ї—М—Б—В–≤–Њ–Љ –†–С –Є –†–Ъ.

- –Я—А–Є–ї–Њ–ґ–µ–љ–Є–µ вДЦ18 –Ї –Ф–Њ–≥–Њ–≤–Њ—А—Г —А–∞—Б–Ї—А—Л–≤–∞–µ—В —Б—Г—В—М –Є–љ—Б—В—А—Г–Љ–µ–љ—В–Њ–≤ –њ–Њ —Г–њ–ї–∞—В–µ –Ї–Њ—Б–≤–µ–љ–љ—Л—Е –љ–∞–ї–Њ–≥–Њ–≤ –Є –њ–Њ—А—П–і–Њ–Ї –Є—Е –≤–Ј–Є–Љ–∞–љ–Є—П.

- –Э–∞–ї–Њ–≥–Њ–≤—Л–є –Ъ–Њ–і–µ–Ї—Б –†–§.

- –§–µ–і–µ—А–∞–ї—М–љ—Л–є –Ј–∞–Ї–Њ–љ вДЦ 150 –Њ—В 30.05.2016.

–І—В–Њ–±—Л –љ–µ –≤–Њ–Ј–љ–Є–Ї–∞–ї–Њ –њ—А–Њ–±–ї–µ–Љ —Б –≤—Л–≤–Њ–Ј–Њ–Љ, –љ—Г–ґ–љ–Њ —Г–±–µ–і–Є—В—М—Б—П, —З—В–Њ –≤–∞—И–Є—Е —В–Њ–≤–∞—А–љ—Л—Е –њ–Њ–Ј–Є—Ж–Є–є –љ–µ—В –≤ —Б–њ–Є—Б–Ї–µ –Ї–Њ–љ—В—А–Њ–ї–Є—А—Г–µ–Љ—Л—Е. –Т –њ—А–Њ—В–Є–≤–љ–Њ–Љ —Б–ї—Г—З–∞–µ –њ–Њ—В—А–µ–±—Г–µ—В—Б—П –њ–Њ–ї—Г—З–Є—В—М –ї–Є—Ж–µ–љ–Ј–Є—О –і–ї—П —В–Њ—А–≥–Њ–≤–ї–Є —Б —Б–Њ—О–Ј–љ—Л–Љ–Є —А–µ—Б–њ—Г–±–ї–Є–Ї–∞–Љ–Є. –Ґ–∞–Ї–ґ–µ –µ—Б–ї–Є –≤—Л —Б–Њ–±–Є—А–∞–µ—В–µ—Б—М –≤—Л–≤–Њ–Ј–Є—В—М –Љ–µ–і–Є—Ж–Є–љ—Б–Ї–Є–µ –Є–Ј–і–µ–ї–Є—П, —Б–µ–ї—М—Б–Ї–Њ—Е–Њ–Ј—П–є—Б—В–≤–µ–љ–љ—Г—О —В–µ—Е–љ–Є–Ї—Г, –њ—А–Њ–Љ—Л—И–ї–µ–љ–љ—Л–µ –Є–Ј–і–µ–ї–Є—П, —В—А–µ–±—Г–µ—В—Б—П –њ–Њ–ї—Г—З–∞—В—М —Б–њ–µ—Ж–Є–∞–ї—М–љ–Њ–µ —А–∞–Ј—А–µ—И–µ–љ–Є–µ, –Ї–Њ—В–Њ—А–Њ–µ –≤—Л–і–∞—О—В —Б–Њ–Њ—В–≤–µ—В—Б—В–≤—Г—О—Й–Є–µ –Љ–Є–љ–Є—Б—В–µ—А—Б—В–≤–∞.

–≠—В–∞–њ—Л —Н–Ї—Б–њ–Њ—А—В–љ–Њ–є —Б–і–µ–ї–Ї–Є

–Т —Ж–µ–ї–Њ–Љ, –њ—А–Њ—Ж–µ—Б—Б –њ–Њ—Б—В–∞–≤–Њ–Ї —Б–Њ—Б—В–Њ–Є—В –Є–Ј —Б–ї–µ–і—Г—О—Й–Є—Е —Н—В–∞–њ–Њ–≤:

- –њ–Њ–і–њ–Є—Б–∞–љ–Є–µ –≤–љ–µ—И–љ–µ—В–Њ—А–≥–Њ–≤–Њ–≥–Њ –Ї–Њ–љ—В—А–∞–Ї—В–∞ –≤ —Б–Њ–Њ—В–≤–µ—В—Б—В–≤–Є–Є —Б –Ј–∞–Ї–Њ–љ–Њ–і–∞—В–µ–ї—М—Б—В–≤–Њ–Љ —Б—В—А–∞–љ-—Г—З–∞—Б—В–љ–Є—Ж –Є —Б —В—А–µ–±–Њ–≤–∞–љ–Є—П–Љ–Є –≤–∞–ї—О—В–љ–Њ–≥–Њ –Ї–Њ–љ—В—А–Њ–ї—П;

- –њ—А–Њ–≤–µ–і–µ–љ–Є–µ –ї–Є—Ж–µ–љ–Ј–Є—А–Њ–≤–∞–љ–Є—П (–µ—Б–ї–Є —Н—В–Њ –љ–µ–Њ–±—Е–Њ–і–Є–Љ–Њ);

- –∞–љ–∞–ї–Є–Ј —Е–∞—А–∞–Ї—В–µ—А–Є—Б—В–Є–Ї –њ–Њ—Б—В–∞–≤–Ї–Є;

- —А–∞–Ј—А–∞–±–Њ—В–Ї–∞ –ї–Њ–≥–Є—Б—В–Є—З–µ—Б–Ї–Њ–≥–Њ –Љ–∞—А—И—А—Г—В–∞, –њ–Њ–і–њ–Є—Б–∞–љ–Є–µ –і–Њ–≥–Њ–≤–Њ—А–∞ —Б –њ–µ—А–µ–≤–Њ–Ј—З–Є–Ї–Њ–Љ;

- –њ–Њ–і–∞—З–∞ —Б—В–∞—В—Д–Њ—А–Љ—Л –≤ —В–∞–Љ–Њ–ґ–µ–љ–љ—Г—О —Б–ї—Г–ґ–±—Г;

- –њ–Њ–і–≥–Њ—В–Њ–≤–Ї–∞ –і–µ–Ї–ї–∞—А–∞—Ж–Є–Є –і–ї—П –§–Э–°;

- –њ—А–µ–і–Њ—Б—В–∞–≤–ї–µ–љ–Є–µ –і–Њ–њ–Њ–ї–љ–Є—В–µ–ї—М–љ–Њ–≥–Њ –њ–∞–Ї–µ—В–∞ –і–Њ–Ї—Г–Љ–µ–љ—В–Њ–≤ (–Љ–Њ–ґ–µ—В –њ–Њ—В—А–µ–±–Њ–≤–∞—В—М—Б—П —А–∞–Ј—А–µ—И–µ–љ–Є–µ –љ–∞ –≤—Л–≤–Њ–Ј, –≤–µ—В –Є–ї–Є —Д–Є—В–Њ—Б–µ—А—В–Є—Д–Є–Ї–∞—В –Є –њ—А. вАУ –≤—Б–µ –Ј–∞–≤–Є—Б–Є—В –Њ—В –Ї–Њ–і–∞ –Ґ–Э–Т–≠–Ф –≤—Л–≤–Њ–Ј–Є–Љ–Њ–є –њ—А–Њ–і—Г–Ї—Ж–Є–Є).

–Ґ–∞–Љ–Њ–ґ–µ–љ–љ–Њ–µ –Њ—Д–Њ—А–Љ–ї–µ–љ–Є–µ: —Б—В–∞—В—Д–Њ—А–Љ–∞

–У–ї–∞–≤–љ—Л–Љ –і–Њ–Ї—Г–Љ–µ–љ—В–Њ–Љ —П–≤–ї—П–µ—В—Б—П —Б—В–∞—В–Є—Б—В–Є—З–µ—Б–Ї–∞—П —Д–Њ—А–Љ–∞. –Х–µ –і–Њ–ї–ґ–љ–Њ –њ–Њ–і–∞–≤–∞—В—М —Н–Ї—Б–њ–Њ—А—В–Є—А—Г—О—Й–µ–µ –ї–Є—Ж–Њ –Є–ї–Є –µ–≥–Њ –њ–Њ—А—Г—З–Є—В–µ–ї—М. –°—А–Њ–Ї –њ–Њ–і–∞—З–Є: –і–Њ 8 —А–∞–±–Њ—З–µ–≥–Њ –і–љ—П —Б–ї–µ–і—Г—О—Й–µ–≥–Њ –Љ–µ—Б—П—Ж–∞ –њ–Њ—Б–ї–µ –Њ—В–≥—А—Г–Ј–Ї–Є. –Ш–љ–∞—З–µ –≤–ї–∞–і–µ–ї—М—Ж—Г –≥—А—Г–Ј–Њ–≤–Њ–≥–Њ –Ї–Њ–љ—В–µ–є–љ–µ—А–∞ –≥—А–Њ–Ј–Є—В —И—В—А–∞—Д.

–§–Њ—А–Љ—Г –Љ–Њ–ґ–љ–Њ –Ј–∞–њ–Њ–ї–љ–Є—В—М –≤ –ї–Є—З–љ–Њ–Љ –Ї–∞–±–Є–љ–µ—В–µ —Г—З–∞—Б—В–љ–Є–Ї–∞ –≤–љ–µ—И–љ–µ—Н–Ї–Њ–љ–Њ–Љ–Є—З–µ—Б–Ї–Њ–є –і–µ—П—В–µ–ї—М–љ–Њ—Б—В–Є, —А–∞—Б–њ–µ—З–∞—В–∞—В—М –Є –Њ—В–њ—А–∞–≤–Є—В—М –≤ —В–∞–Љ–Њ–ґ–љ—О –њ–Њ –Љ–µ—Б—В—Г –≤–∞—И–µ–є —А–µ–≥–Є—Б—В—А–∞—Ж–Є–Є –Є–ї–Є –≤–∞—И–µ–є –Њ—А–≥–∞–љ–Є–Ј–∞—Ж–Є–Є.

–°—В–∞—В—Д–Њ—А–Љ–∞ –і–Њ–ї–ґ–љ–∞ –Є–Љ–µ—В—М —Б–Є—Б—В–µ–Љ–љ—Л–є –љ–Њ–Љ–µ—А, –Ї–Њ—В–Њ—А—Л–є –≤—Л–і–∞–µ—В—Б—П –њ–Њ—Б–ї–µ –Ј–∞–њ–Њ–ї–љ–µ–љ–Є—П, –њ–Њ–і–њ–Є—Б—М –Є –њ–µ—З–∞—В—М –Ј–∞—П–≤–Є—В–µ–ї—П. –Ю—В–њ—А–∞–≤–ї—П–µ—В—Б—П –њ–Є—Б—М–Љ–Њ —Б —Г–≤–µ–і–Њ–Љ–ї–µ–љ–Є–µ–Љ –Њ –≤—А—Г—З–µ–љ–Є–Є. –Ш–љ—Б–њ–µ–Ї—В–Њ—А –љ–∞ —В–∞–Љ–Њ–ґ–љ–µ –њ—А–Њ–≤–µ—А—П–µ—В –µ–≥–Њ, –њ—А–Њ–≤–Њ–і–Є—В —А–µ–≥–Є—Б—В—А–∞—Ж–Є—О –Є –њ—А–Є—Б–≤–∞–Є–≤–∞–µ—В –Њ—Д–Є—Ж–Є–∞–ї—М–љ—Л–є –Ї–Њ–і.

–Ю—Б–Њ–±–µ–љ–љ–Њ—Б—В–Є –і–µ–Ї–ї–∞—А–Є—А–Њ–≤–∞–љ–Є—П –Э–Ф–°

–£ –Ї–Њ–Љ–њ–∞–љ–Є–є, –Є–Љ–µ—О—Й–Є—Е —Н–Ї—Б–њ–Њ—А—В–љ—Л–µ –Њ—В–љ–Њ—И–µ–љ–Є—П —Б —З–ї–µ–љ–∞–Љ–Є-—Б–Њ—О–Ј–љ–Є–Ї–∞–Љ–Є, –µ—Б—В—М –њ—А–∞–≤–Њ –љ–∞ –≤–Њ–Ј–≤—А–∞—В –њ—А–Њ—Ж–µ–љ—В–Њ–≤ –њ–Њ –і–Њ–±–∞–≤–ї–µ–љ–љ–Њ–є —Б—В–Њ–Є–Љ–Њ—Б—В–Є, –љ–Њ –і–ї—П –Њ—Б—Г—Й–µ—Б—В–≤–ї–µ–љ–Є—П —Н—В–Њ–≥–Њ –њ—А–∞–≤–∞ –љ–µ–Њ–±—Е–Њ–і–Є–Љ–Њ –і–Њ–Ї–∞–Ј–∞—В—М –љ—Г–ї–µ–≤—Г—О —Б—В–∞–≤–Ї—Г –≤ —В–µ—З–µ–љ–Є–µ 6 –Љ–µ—Б—П—Ж–µ–≤ (180 –і–љ–µ–є) —Б –Љ–Њ–Љ–µ–љ—В–∞ –Њ—В–≥—А—Г–Ј–Ї–Є.

–Ю—В–Љ–µ—В–Є–Љ, —З—В–Њ 0% —А–∞–Ј—А–µ—И–µ–љ—Л –і–ї—П –Ї–Њ–Љ–њ–∞–љ–Є–є –љ–∞ –Њ—Б–љ–Њ–≤–љ–Њ–є —Б–Є—Б—В–µ–Љ–µ –љ–∞–ї–Њ–≥–Њ–Њ–±–ї–Њ–ґ–µ–љ–Є—П. –Ю–љ–Є —В–∞–Ї–ґ–µ –љ–µ –њ–ї–∞—В—П—В –∞–Ї—Ж–Є–Ј—Л. –Х—Б–ї–Є —Г –≤–∞—Б —Г–њ—А–Њ—Й–µ–љ–Ї–∞, —В–Њ –≤—Л –љ–µ –њ—А–Є–Ј–љ–∞–µ—В–µ—Б—М –њ–ї–∞—В–µ–ї—М—Й–Є–Ї–Њ–Љ.

–І—В–Њ–±—Л –і–Њ–Ї–∞–Ј–∞—В—М 0% —Н–Ї—Б–њ–Њ—А—В–µ—А –љ–∞ –Ю–°–Э –і–Њ–ї–ґ–µ–љ —Б–Њ–±—А–∞—В—М —Б–ї–µ–і—Г—О—Й–Є–є –њ–∞–Ї–µ—В –і–Њ–Ї—Г–Љ–µ–љ—В–Њ–≤:

- –Ї–Њ–њ–Є—О –≤–љ–µ—И–љ–µ—Н–Ї–Њ–љ–Њ–Љ–Є—З–µ—Б–Ї–Њ–≥–Њ –і–Њ–≥–Њ–≤–Њ—А–∞;

- —Г—З–µ—В–љ—Л–є –љ–Њ–Љ–µ—А –Ї–Њ–љ—В—А–∞–Ї—В–∞ (—А–∞–љ—М—И–µ –Њ–љ –љ–∞–Ј—Л–≤–∞–ї—Б—П –Я–∞—Б–њ–Њ—А—В);

- –Ї–Њ–њ–Є–Є —Б—З–µ—В-—Д–∞–Ї—В—Г—А—Л, —В–Њ–≤–∞—А–љ–Њ-—В—А–∞–љ—Б–њ–Њ—А—В–љ–Њ–є –љ–∞–Ї–ї–∞–і–љ–Њ–є, —Б–њ—А–∞–≤–Ї–Є –Ґ–Ю–†–У-12;

- –Њ—А–Є–≥–Є–љ–∞–ї –Ј–∞—П–≤–ї–µ–љ–Є—П –Њ–± —Г–њ–ї–∞—В–µ –≥–Њ—Б–≤–Ј–љ–Њ—Б–∞ –Њ—В –Є–Љ–њ–Њ—А—В–µ—А–∞ –Є–ї–Є —Г–≤–µ–і–Њ–Љ–ї–µ–љ–Є–µ –Њ —В–Њ–Љ, —З—В–Њ –Ї–Њ–Љ–њ–µ–љ—Б–∞—Ж–Є—П –њ—А–Є–љ—П—В–∞ –≤ –†–С –Є–ї–Є –†–Ъ;

- –і–µ–Ї–ї–∞—А–∞—Ж–Є—П —Б –Ј–∞–њ–Њ–ї–љ–µ–љ–љ—Л–Љ —А–∞–Ј–і–µ–ї–Њ–Љ 4.

–Т —А–∞–Ј–і–µ–ї–µ 4 –Њ–±—П–Ј–∞—В–µ–ї—М–љ–Њ –Ј–∞–њ–Њ–ї–љ—П—О—В—Б—П —Б—В—А–Њ–Ї–Є 020 (—Б—В–Њ–Є–Љ–Њ—Б—В—М –≥—А—Г–Ј–∞) –Є 030 (—Н–Ї—Б–њ–Њ—А—В —Б—Л—А—М—П) —Б–Њ–≥–ї–∞—Б–љ–Њ —В—А–µ–±–Њ–≤–∞–љ–Є—О вДЦ2 –Я—А–Є–Ї–∞–Ј–∞ –§–Э–° –†–§ –Њ—В 29.10 2014.

–Х—Б–ї–Є –≤—Л –њ—А–µ–і–Њ—Б—В–∞–≤–Є—В–µ –љ–µ –≤–µ—Б—М –њ–∞–Ї–µ—В –љ–∞–ї–Њ–≥–Њ–≤–Є–Ї–∞–Љ –≤ —Б—А–Њ–Ї, —В–Њ —Б—А–µ–і—Б—В–≤–∞ —Б–њ–Є—И—Г—В –њ–Њ –≤–љ—Г—В—А–µ–љ–љ–µ–Љ—Г —В–∞—А–Є—Д—Г вАУ 10 –Є–ї–Є 20%. –†–∞–Ј–Љ–µ—А –Ј–∞–≤–Є—Б–Є—В –Њ—В –≤–Є–і–∞ —В–Њ–≤–∞—А–∞.

–Ш–Љ–њ–Њ—А—В–µ—А—Л –Є–Ј –†–Њ—Б—Б–Є–Є –љ–µ –Љ–Њ–≥—Г—В –Њ—В–Ї–∞–Ј–∞—В—М—Б—П –Њ—В –љ—Г–ї–µ–≤–Њ–≥–Њ –њ—А–Њ—Ж–µ–љ—В–∞ –њ–Њ –і–∞–љ–љ–Њ–Љ—Г –≤–Є–і—Г –њ–ї–∞—В–µ–ґ–∞. –Ф–Њ–≥–Њ–≤–Њ—А–љ—Л–µ –Њ—В–љ–Њ—И–µ–љ–Є—П –Љ–µ–ґ–і—Г —Б–Њ—О–Ј–љ–Є–Ї–∞–Љ–Є —Н—В–Њ–≥–Њ –љ–µ –њ—А–µ–і—Г—Б–Љ–∞—В—А–Є–≤–∞–µ—В.

–≠–Ї—Б–њ–Њ—А—В–µ—А—Л –љ–∞ —Г–њ—А–Њ—Й–µ–љ–Ї–µ –љ–µ –≤—Л—Б—В–∞–≤–ї—П—О—В —Б—З–µ—В-—Д–∞–Ї—В—Г—А—Г –Є –љ–µ –њ–Њ–і–∞—О—В –і–µ–Ї–ї–∞—А–∞—Ж–Є–є. –Ю–і–љ–∞–Ї–Њ –Є –≤—Е–Њ–і—П—Й–Є–µ —Б—Г–Љ–Љ—Л –Њ–љ–Є –љ–µ –Љ–Њ–≥—Г—В –≤–Њ–Ј–Љ–µ—Й–∞—В—М.

–°—А–Њ–Ї–Є –і–ї—П –≤–Њ–Ј–Љ–µ—Й–µ–љ–Є—П:

- –Ї–∞–Љ–µ—А–∞–ї—М–љ–∞—П –њ—А–Њ–≤–µ—А–Ї–∞ –Љ–Њ–ґ–µ—В –њ—А–Њ–і–ї–Є—В—М—Б—П 2 –Љ–µ—Б—П—Ж–∞ (–њ—А–Є –≤—Л—П–≤–ї–µ–љ–Є–Є –љ–∞—А—Г—И–µ–љ–Є–є, –Њ–њ–µ—З–∞—В–Њ–Ї –≤—А–µ–Љ—П —Г–≤–µ–ї–Є—З–Є–≤–∞—О—В—Б—П);

- —Б –і–∞—В—Л —Б–Њ–≤–µ—А—И–µ–љ–Є—П –њ–Њ–Ї—Г–њ–Ї–Є –њ—А–Њ—И–ї–Њ 4-8 –Љ–µ—Б—П—Ж–µ–≤;

- 3-7 –Љ–µ—Б—П—Ж–µ–≤ –њ–Њ –Њ–Ї–Њ–љ—З–∞–љ–Є—О –Ї–≤–∞—А—В–∞–ї–∞.

–Х—Б–ї–Є –≤–Њ–≤—А–µ–Љ—П –љ–µ –Њ–±–Њ—Б–љ–Њ–≤–∞–ї–Є –љ–Њ–ї—М

–Х—Б–ї–Є –≤—Л, –Ї–∞–Ї —Н–Ї—Б–њ–Њ—А—В–µ—А, —Б–Њ–±—А–∞–ї–Є –≤—Б–µ –і–Њ–Ї—Г–Љ–µ–љ—В—Л, –і–Њ–±—А–Њ—Б–Њ–≤–µ—Б—В–љ–Њ –≤—Б–µ –њ—А–Њ–≤–µ—А–Є–ї–Є, –љ–µ—В –љ–Є–Ї–∞–Ї–Њ–є –≥–∞—А–∞–љ—В–Є–Є, —З—В–Њ –≤—Л —Г–ї–Њ–ґ–Є—В–µ—Б—М –≤ —Г—Б—В–∞–љ–Њ–≤–ї–µ–љ–љ–Њ–µ –≤—А–µ–Љ—П, –Ї–Њ—В–Њ—А–Њ–µ –њ—А–µ–і—Г—Б–Љ–Њ—В—А–µ–љ–Њ –Э–Ъ –†–Њ—Б—Б–Є–є—Б–Ї–Њ–є –§–µ–і–µ—А–∞—Ж–Є–Є. –Т–µ–і—М –≤ –њ—А–Њ—Ж–µ—Б—Б–µ –њ–Њ–і–≥–Њ—В–Њ–≤–Ї–Є –і–Њ–Ї—Г–Љ–µ–љ—В–∞—Ж–Є–Є —Г—З–∞—Б—В–≤—Г–µ—В –µ—Й–µ –Є –њ–Њ–Ї—Г–њ–∞—В–µ–ї—М. –Ю–љ –Њ–±—П–Ј–∞–љ –њ—А–µ–і–Њ—Б—В–∞–≤–Є—В—М –Ј–∞—П–≤–ї–µ–љ–Є–µ –Њ –≤–≤–Њ–Ј–µ. –°–ї–Њ–ґ–љ–Њ –µ–≥–Њ —В–Њ—А–Њ–њ–Є—В—М –Є –≤–Њ–Њ–±—Й–µ —Г—Б–ї–µ–і–Є—В—М –Ј–∞ –µ–≥–Њ –і–µ–є—Б—В–≤–Є—П–Љ–Є, —В–µ–Љ –±–Њ–ї–µ–µ –µ—Б–ї–Є –Њ–љ –љ–∞—Е–Њ–і–Є—В—Б—П –Ј–∞ –≥—А–∞–љ–Є—Ж–µ–є. –Х—Б–ї–Є –±—Г–Љ–∞–≥–Є –љ–µ –±—Г–і–µ—В, –њ—А–Њ—Ж–µ–љ—В–љ—Г—О –њ—А–µ—Д–µ—А–µ–љ—Ж–Є—О –≤—Л —Г–ґ–µ –љ–µ –њ–Њ–ї—Г—З–Є—В–µ.

–Т —З–µ–Љ –Љ–Њ–ґ–µ—В –±—Л—В—М —Б–ї–Њ–ґ–љ–Њ—Б—В—М? –Ш–љ–Њ—Б—В—А–∞–љ–љ—Л–є –Ј–∞–Ї–∞–Ј—З–Є–Ї –Њ–±—П–Ј–∞–љ —Г–њ–ї–∞—В–Є—В—М –≤–Ј—Л—Б–Ї–∞–љ–Є–µ, –Њ—В–Љ–µ—В–Є—В—М —Н—В—Г –Њ–њ–ї–∞—В—Г –≤ —Б–≤–Њ–µ–є –љ–∞–ї–Њ–≥–Њ–≤–Њ–є —Б–ї—Г–ґ–±–µ. –Ґ–Њ–ї—М–Ї–Њ –≤ —В–∞–Ї–Њ–Љ –≤–Є–і–µ –±—Г–Љ–∞–≥–∞ –±—Г–і–µ—В –Њ—Д–Є—Ж–Є–∞–ї—М–љ–Њ–є –Є –њ—А–Є–≥–Њ–і–љ–Њ–є –і–ї—П –њ–µ—А–µ–і–∞—З–Є –њ–Њ—Б—В–∞–≤—Й–Є–Ї—Г.

–І—В–Њ –Љ–Њ–ґ–µ—В —Б–ї—Г—З–Є—В—М—Б—П, –µ—Б–ї–Є –≤—Л –љ–µ –њ–Њ–ї—Г—З–Є–ї–Є –Њ—А–Є–≥–Є–љ–∞–ї–∞:

- –Э–∞–ї–Њ–≥ —Г–њ–ї–∞—З–µ–љ, –љ–Њ –≤–∞—И –Ї–Њ–љ—В—А–∞–≥–µ–љ—В –љ–µ –Њ—В–њ—А–∞–≤–Є–ї –њ–Є—Б—М–Љ–Њ;

- –Э–Ф–° –љ–µ –Њ–њ–ї–∞—З–µ–љ;

- –Ч–∞—П–≤–ї–µ–љ–Є–µ —Г –≤–∞—Б, –љ–Њ –љ–∞ –љ–µ–Љ –љ–µ—В –Њ—В–Љ–µ—В–Ї–Є.

–І—В–Њ –і–µ–ї–∞—В—М –њ–Њ—Б—В–∞–≤—Й–Є–Ї—Г:

- –µ—Б–ї–Є –Њ–њ–ї–∞—В–∞ –Њ–±—П–Ј–∞—В–µ–ї—М–љ–Њ–≥–Њ –≤–Ј—Л—Б–Ї–∞–љ–Є—П –њ—А–Њ–Є–Ј–≤–µ–і–µ–љ–∞ –±–µ–ї–Њ—А—Г—Б—Б–Ї–Є–Љ –Є–ї–Є –Ї–∞–Ј–∞—Е—Б—В–∞–љ—Б–Ї–Є–Љ –Ї–ї–Є–µ–љ—В–Њ–Љ, —В–Њ –њ—А–Њ–±–ї–µ–Љ–∞ —А–µ—И–∞–µ–Љ–∞ вАУ –љ–∞—И–Є –љ–∞–ї–Њ–≥–Њ–≤–Є–Ї–Є –Љ–Њ–≥—Г—В –Ј–∞–њ—А–Њ—Б–Є—В—М —Б–≤–µ–і–µ–љ–Є—П –Є –њ—А–Њ–≤–µ—А–Є—В—М —Н—В–Њ—В —Д–∞–Ї—В –њ–Њ –±–∞–Ј–µ (—Б—Г—Й–µ—Б—В–≤—Г–µ—В —Б–Њ–≤–Љ–µ—Б—В–љ—Л–є —Н–ї–µ–Ї—В—А–Њ–љ–љ—Л–є –Њ–±–Љ–µ–љ –Є–љ—Д–Њ—А–Љ–∞—Ж–Є–µ–є);

- –≤—Л —Б–∞–Љ–Њ—Б—В–Њ—П—В–µ–ї—М–љ–Њ –Љ–Њ–ґ–µ—В–µ —Г–Ј–љ–∞—В—М –Њ–± –Њ–њ–ї–∞—В–µ, –љ–∞ —Б–∞–є—В–µ –§–Э–° –≤ —Б–њ–µ—Ж–Є–∞–ї—М–љ–Њ–Љ —Б–µ—А–≤–Є—Б–µ –Є –њ—А–µ–і–Њ—Б—В–∞–≤–Є—В—М –Є–љ—Д–Њ—А–Љ–∞—Ж–Є—О –љ–∞–ї–Њ–≥–Њ–≤–Є–Ї–∞–Љ;

- –µ—Б–ї–Є –љ–Є—З–µ–≥–Њ –љ–µ –Њ–њ–ї–∞—З–µ–љ–Њ, –Ї —Б–Њ–ґ–∞–ї–µ–љ–Є—О, –њ—А–µ—Д–µ—А–µ–љ—Ж–Є—О –љ–Є–Ї–∞–Ї –љ–µ –њ–Њ–і—В–≤–µ—А–і–Є—В—М.

–Ь–Њ–ґ–љ–Њ –ї–Є –Ї–∞–Ї-—В–Њ –Њ–±–µ–Ј–Њ–њ–∞—Б–Є—В—М—Б—П –Њ—В —В–∞–Ї–Є—Е —Б–Є—В—Г–∞—Ж–Є–є –њ–Њ—Б—В–∞–≤—Й–Є–Ї—Г?

–Я—А–Њ–њ–Є—И–Є—В–µ –≤ –Ї–Њ–љ—В—А–∞–Ї—В–µ —Б–њ–µ—Ж–Є–∞–ї—М–љ—Л–µ —Г—Б–ї–Њ–≤–Є—П. –Э–∞–њ—А–Є–Љ–µ—А, –≤ –Њ–±—П–Ј–∞–љ–љ–Њ—Б—В—М –њ–Њ–Ї—Г–њ–∞—В–µ–ї—П –Љ–Њ–ґ–µ—В –≤–Њ–є—В–Є —И—В—А–∞—Д, –Ї–Њ—В–Њ—А—Л–є –Ї–Њ–Љ–њ–µ–љ—Б–Є—А—Г–µ—В –≤–∞—И–Є –њ–Њ—В–µ—А–Є, –µ—Б–ї–Є –њ–Є—Б—М–Љ–Њ –Њ –≤–≤–Њ–Ј–µ —Б –Њ—В–Љ–µ—В–Ї–Њ–є –љ–µ –±—Г–і–µ—В –њ–Њ–ї—Г—З–µ–љ–Њ –≤ —В–µ—З–µ–љ–Є–µ 160 –і–љ–µ–є —Б –Љ–Њ–Љ–µ–љ—В–∞ –Њ—В–≥—А—Г–Ј–Ї–Є. –Ґ–∞–Ї–ґ–µ –Љ–Њ–ґ–љ–Њ —Г–Ї–∞–Ј–∞—В—М –љ–∞ —Б—Г–і–µ–±–љ–Њ–µ —А–∞–Ј–±–Є—А–∞—В–µ–ї—М—Б—В–≤–Њ, –µ—Б–ї–Є —И—В—А–∞—Д–љ—Л–µ –љ–Њ—А–Љ—Л –љ–µ –±—Г–і—Г—В –њ—А–Є–љ—П—В—Л –≤–∞—И–Є–Љ –Ї–Њ–љ—В—А–∞–≥–µ–љ—В–Њ–Љ.

–Т–∞–ї—О—В–љ—Л–є –Ї–Њ–љ—В—А–Њ–ї—М —Н–Ї—Б–њ–Њ—А—В–∞ –≤ 2023 –≥–Њ–і—Г

–Х—Б–ї–Є –≤—Л —А–∞–±–Њ—В–∞–µ—В–µ —Б –Ї–Њ–љ—В—А–∞–≥–µ–љ—В–∞–Љ–Є-—З–ї–µ–љ–∞–Љ–Є –Х–≤—А–∞–Ј–Є–є—Б–Ї–Њ–≥–Њ —Б–Њ—О–Ј–∞, —В–Њ –њ—А–Є –њ–µ—А–µ—З–Є—Б–ї–µ–љ–Є–Є –і–µ–љ–µ–≥ –њ—А–Њ—Е–Њ–і–Є—В—М –≤–∞–ї—О—В–љ—Л–є –Ї–Њ–љ—В—А–Њ–ї—М –њ—А–Є–і–µ—В—Б—П, —В–∞–Ї –Ї–∞–Ї —В–∞–Ї–Є–µ —Б–і–µ–ї–Ї–Є –њ—А–Є–Ј–љ–∞—О—В—Б—П –Љ–µ–ґ–і—Г–љ–∞—А–Њ–і–љ—Л–Љ–Є. –Ш –љ–µ –≤–∞–ґ–љ–Њ, –µ—Б–ї–Є –Њ–љ–Є –њ—А–Њ—Е–Њ–і—П—В –≤ —А—Г–±–ї–µ–≤–Њ–Љ —Н–Ї–≤–Є–≤–∞–ї–µ–љ—В–µ. –° 2022 –≥–Њ–і–∞ –≤—Б–µ —А–∞—Б—З–µ—В—Л –њ—А–Њ–Є–Ј–≤–Њ–і—П—В—Б—П –≤ —А—Г–±–ї—П—Е, –љ–µ –≤–Њ–Ј–љ–Є–Ї–∞–µ—В –Ї—Г—А—Б–Њ–≤–∞—П —А–∞–Ј–љ–Є—Ж–∞.

–Х—Б–ї–Є –Ї–Њ–љ—В—А–∞–Ї—В –Ј–∞–Ї–ї—О—З–µ–љ –љ–∞ —Б—Г–Љ–Љ—Г –і–Њ 600 000 —А—Г–±–ї–µ–є, —В–Њ –≤ –±–∞–љ–Ї –љ–µ–Њ–±—Е–Њ–і–Є–Љ–Њ —Б–Њ–Њ–±—Й–Є—В—М –Ї–Њ–і –Њ–њ–µ—А–∞—Ж–Є–Є –Є –њ–ї–∞—В–µ–ґ–љ–Њ–µ –њ–Њ—А—Г—З–µ–љ–Є–µ –њ—А–Є —Б–њ–Є—Б–∞–љ–Є–Є —Б—А–µ–і—Б—В–≤ —Б–Њ —Б—З–µ—В–∞.

–Я–∞—А–∞–ї–ї–µ–ї—М–љ—Л–є –Є–Љ–њ–Њ—А—В

–Я–Њ –њ–∞—А–∞–ї–ї–µ–ї—М–љ–Њ–Љ—Г –Є–Љ–њ–Њ—А—В—Г –Ї –љ–∞–Љ –Љ–Њ–ґ–љ–Њ –≤–≤–Њ–Ј–Є—В—М –њ—А–Њ–і—Г–Ї—Ж–Є—О –Є–љ–Њ—Б—В—А–∞–љ–љ–Њ–≥–Њ –њ—А–Њ–Є–Ј–≤–Њ–і—Б—В–≤–∞, –Ї–Њ—В–Њ—А–∞—П –љ–∞ –љ–∞—И–µ–Љ —А—Л–љ–Ї–µ –љ–µ –њ—А–Њ–і–∞–µ—В—Б—П. –Т–∞–ґ–љ–Њ, —З—В–Њ–±—Л –Њ–љ–∞ –±—Л–ї–∞ –ї–µ–≥–∞–ї—М–љ–Њ–є, –љ–µ –њ–Њ–і–і–µ–ї—М–љ–Њ–є. –°–Њ–≥–ї–∞—Б–Є—П –њ—А–∞–≤–Њ–Њ–±–ї–∞–і–∞—В–µ–ї—П –љ–∞ –љ–µ–µ –љ–µ —В—А–µ–±—Г–µ—В—Б—П, —Б–Њ–≥–ї–∞—Б–љ–Њ –Я–Њ—Б—В–∞–љ–Њ–≤–ї–µ–љ–Є—О –Я—А–∞–≤–Є—В–µ–ї—М—Б—В–≤–∞ –†–§ вДЦ506 –Њ—В 29.03.2022.

–°–њ–Є—Б–Њ–Ї —А–∞–Ј—А–µ—И–µ–љ–љ—Л—Е –њ—А–Њ–і—Г–Ї—В–Њ–≤ –њ–Њ –њ–∞—А–∞–ї–ї–µ–ї—М–љ–Њ–Љ—Г –Є–Љ–њ–Њ—А—В—Г —Г—В–≤–µ—А–ґ–і–µ–љ –Ь–Є–љ–њ—А–Њ–Љ—В–Њ—А–≥–Њ–Љ. –Э–∞ —В–∞–Љ–Њ–ґ–љ–µ –љ–∞–Є–Љ–µ–љ–Њ–≤–∞–љ–Є–µ —В–Њ—А–≥–Њ–≤—Л—Е –Љ–∞—А–Њ–Ї –њ—А–Њ–≤–µ—А—П–µ—В—Б—П. –Х—Б–ї–Є –≤–∞—И —В–Њ–≤–∞—А–љ—Л–є –∞—Б—Б–Њ—А—В–Є–Љ–µ–љ—В –Њ–Ї–∞–ґ–µ—В—Б—П –њ–Њ–і–і–µ–ї—М–љ—Л–Љ –Є–ї–Є –љ–∞–Є–Љ–µ–љ–Њ–≤–∞–љ–Є–є –љ–µ –±—Г–і–µ—В —Б—А–µ–і–Є —А–∞–Ј–Љ–µ—Й—С–љ–љ—Л—Е, —В–Њ –Ј–∞ –Ї–Њ–љ—В—А–∞—Д–∞–Ї—В –≥—А–Њ–Ј–Є—В —И—В—А–∞—Д –Њ—В 300 000 —А—Г–±–ї–µ–є, –∞ –µ–≥–Њ –Ї–Њ–љ—Д–Є—Б–Ї—Г—О—В.

–Ъ–∞–Ї –Є—Б–њ–Њ–ї—М–Ј—Г–µ—В—Б—П —Б—Е–µ–Љ–∞:

- –њ–∞—А—В–Є—П –±—А–µ–љ–і–∞ –Ј–∞–Ї—Г–њ–∞–µ—В—Б—П –Ї–∞–Ј–∞—Е—Б–Ї–Њ–є –Є–ї–Є –±–µ–ї–Њ—А—Г—Б—Б–Ї–Њ–є –Ї–Њ–Љ–њ–∞–љ–Є–µ–є, –њ–Њ—Б—В–∞–≤–ї—П–µ—В—Б—П –љ–∞ —Б–Ї–ї–∞–і, –Ј–∞—В–µ–Љ –њ—А–Њ—Е–Њ–і–Є—В —А–∞—Б—В–∞–Љ–Њ–ґ–Ї—Г –Є –њ–µ—А–µ–њ—А–Њ–і–∞–µ—В—Б—П –Ј–∞–Ї–∞–Ј—З–Є–Ї—Г;

- –њ–µ—А–µ–њ—А–Њ–і–∞–ґ–∞ –њ—А–Њ–Є—Б—Е–Њ–і–Є—В –≤ –њ—Г—В–Є —Б–ї–µ–і–Њ–≤–∞–љ–Є—П —В—А–∞–љ—Б–њ–Њ—А—В–∞, –љ–Њ –Њ–љ –љ–µ –њ–µ—А–µ—Б–µ–Ї–∞–µ—В –≥—А–∞–љ–Є—Ж—Г;

- –њ–Њ—Б—В–∞–≤–Ї–∞ —А–∞–Ј–Љ–µ—Й–∞–µ—В—Б—П –љ–∞ —Б–Ї–ї–∞–і–µ –≤—А–µ–Љ–µ–љ–љ–Њ–≥–Њ —Е—А–∞–љ–µ–љ–Є—П, –њ–Њ—В–Њ–Љ –њ—А–Њ–і–∞–µ—В—Б—П;

- –њ–∞—А—В–Є—П —Б–ї–µ–і—Г–µ—В —З–µ—А–µ–Ј –љ–∞—И—Г —В–µ—А—А–Є—В–Њ—А–Є—О –≤ –Ъ–∞–Ј–∞—Е—Б—В–∞–љ, –љ–Њ –і–Њ –љ–µ–≥–Њ –љ–µ –і–Њ–µ–Ј–ґ–∞–µ—В, –љ–∞ –њ—Г—В–Є —Б–ї–µ–і–Њ–≤–∞–љ–Є—П –Љ–µ–љ—П–µ—В –њ–Њ–Ї—Г–њ–∞—В–µ–ї—П.

–Я–Њ —А—П–і—Г —Б—Л—А—М–µ–≤—Л—Е –Є –љ–µ—Б—Л—А—М–µ–≤—Л—Е –њ—А–Њ–і—Г–Ї—В–Њ–≤ —Б—Г—Й–µ—Б—В–≤—Г—О—В –Њ–≥—А–∞–љ–Є—З–µ–љ–Є—П, –µ—Б—В—М –Ј–∞–њ—А–µ—Й–µ–љ–љ—Л–є —Б–њ–Є—Б–Њ–Ї –і–ї—П —А–µ—Н–Ї—Б–њ–Њ—А—В–∞. –Ґ–∞–Ї–ґ–µ –Љ–Њ–≥—Г—В –≤–Њ–Ј–љ–Є–Ї–љ—Г—В—М —Б–ї–Њ–ґ–љ–Њ—Б—В–Є —Б —Б–µ—А–Є–є–љ—Л–Љ–Є –љ–Њ–Љ–µ—А–∞–Љ–Є. –Ш—Е –њ—А–Є–≤–Њ–Ј –њ—А–Њ–±–ї–µ–Љ–∞—В–Є—З–µ–љ.

–Ю—Б–Њ–±–µ–љ–љ–Њ—Б—В–Є –њ—А–Њ—Ж–µ–і—Г—А—Л:

- –њ–Њ–њ–∞–і–∞—П –љ–∞ —Б–Ї–ї–∞–і —В—А–µ—В—М–µ–є –ї–Є—Ж, –Ї–Њ–љ—В–µ–є–љ–µ—А –љ–µ –љ—Г–ґ–і–∞–µ—В—Б—П –≤ —В–∞–Љ–Њ–ґ–µ–љ–љ–Њ–є –Њ—З–Є—Б—В–Ї–µ, –љ–µ –Љ–µ–љ—П–µ—В —Б–≤–Њ–є —Б—В–∞—В—Г—Б, –Њ—Б—В–∞–µ—В—Б—П –Є–љ–Њ—Б—В—А–∞–љ–љ—Л–Љ, –∞, –Ј–љ–∞—З–Є—В, –Љ–Њ–ґ–µ—В –±—Л—В—М —А–µ–∞–ї–Є–Ј–Њ–≤–∞–љ –≤ –і—А—Г–≥–Њ–є —Б—В—А–∞–љ–µ (—Б—В–∞—В—М—П 158 –Ґ–Ъ –Х–Р–≠–°);

- –≤ –†–С –Є –†–Ъ –љ–µ –љ—Г–ґ–љ–Њ –њ–ї–∞—В–Є—В—М –≤–Ј–љ–Њ—Б—Л –Є –≥–Њ—Б–њ–Њ—И–ї–Є–љ—Л;

- –њ—А–Є –і–Њ—Б—В–∞–≤–Ї–µ –≤ –†–Њ—Б—Б–Є—О –Њ—Д–Њ—А–Љ–ї–µ–љ–Є–µ –њ—А–Њ–Є–Ј–≤–Њ–і–Є—В—Б—П —Б—В–∞–љ–і–∞—А—В–љ–Њ, —Б–Њ –≤—Б–µ–Љ–Є –Њ–њ–ї–∞—В–∞–Љ–Є –Є –њ–Њ–і–∞—З–µ–є –Ф–Ґ.

–Т—Л–≤–Њ–і—Л –њ—А–Њ —Н–Ї—Б–њ–Њ—А—В –њ—А–Њ–і—Г–Ї—Ж–Є–Є –Є–Ј –†–Њ—Б—Б–Є–Є –≤ –С–µ–ї–∞—А—Г—Б—М –Є –Ъ–∞–Ј–∞—Е—Б—В–∞–љ

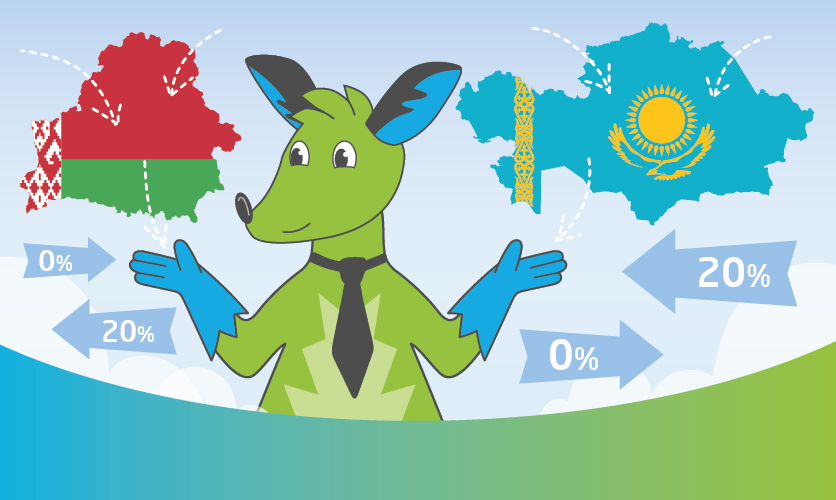

–≠–Ї—Б–њ–Њ—А—В–љ–Њ-–Є–Љ–њ–Њ—А—В–љ—Л–µ –Њ—В–љ–Њ—И–µ–љ–Є—П –Љ–µ–ґ–і—Г —Б—В—А–∞–љ–∞–Љ–Є-—З–ї–µ–љ–∞–Љ–Є –Х–Р–≠–° —Г–њ—А–Њ—Й–µ–љ—Л, –љ–Њ –љ–µ —Б—В–Њ–Є—В –Ј–∞–±—Л–≤–∞—В—М –Њ –љ–µ–Ї–Њ—В–Њ—А—Л—Е –љ—О–∞–љ—Б–∞—Е.

- –µ—Б–ї–Є –љ–µ –Ј–∞–≤–µ—А–Є—В—М 0% –њ–Њ –Э–Ф–° –≤–Њ–≤—А–µ–Љ—П, —В–Њ –≤—Л –Ї–∞–Ї —Н–Ї—Б–њ–Њ—А—В–µ—А –±—Г–і–µ—В–µ –њ–ї–∞—В–Є—В—М –њ–Њ –≤–љ—Г—В—А–µ–љ–љ–Є–Љ –љ–Њ—А–Љ–∞–Љ, –і–µ–љ—М–≥–Є —Б–њ–Є—И—Г—В –љ–∞ —Б—Г–Љ–Љ—Г –њ–Њ—Б—В–∞–≤–ї–µ–љ–љ–Њ–≥–Њ –њ—А–Њ–і—Г–Ї—В–∞ –Ї–∞–Ј–∞—Е—Б—В–∞–љ—Б–Ї–Є–Љ –Є–ї–Є –±–µ–ї–Њ—А—Г—Б—Б–Ї–Є–Љ –њ–∞—А—В–љ–µ—А–∞–Љ;

- –§–Э–° –њ—А–Њ–≤–Њ–і–Є—В –Ї–∞–Љ–µ—А–∞–ї—М–љ—Г—О –њ—А–Њ–≤–µ—А–Ї—Г –≤—Б–µ—Е –Ї–Њ–Љ–њ–∞–љ–Є–є-—Н–Ї—Б–њ–Њ—А—В–µ—А–Њ–≤ –Є –Є—Е –њ–∞—А—В–љ–µ—А–Њ–≤ (–Ї–Њ–љ—В—А–∞–≥–µ–љ—В–Њ–≤);

- –µ—Б–ї–Є –≤—Л–≤–Њ–Ј–Є–Љ—Л–µ —В–Њ–≤–∞—А–љ—Л–µ –њ–Њ–Ј–Є—Ж–Є–Є –Њ—В–љ–Њ—Б—П—В—Б—П –Ї –Ї–Њ–љ—В—А–Њ–ї–Є—А—Г–µ–Љ—Л–Љ, —В–Њ –і–ї—П –њ—А–Њ–і–∞–ґ–Є –њ–Њ—В—А–µ–±—Г—О—В—Б—П –ї–Є—Ж–µ–љ–Ј–Є–Є –Є–ї–Є —А–∞–Ј—А–µ—И–µ–љ–Є—П –≥–Њ—Б—Г—З—А–µ–ґ–і–µ–љ–Є–є;

- –Њ—Д–Њ—А–Љ–ї–µ–љ–Є–µ –љ–∞ —В–∞–Љ–Њ–ґ–љ–µ —Г–њ—А–Њ—Й–µ–љ–Њ (–љ–µ—В –њ–ї–∞—В–µ–ґ–µ–є, –і–µ–Ї–ї–∞—А–Є—А–Њ–≤–∞–љ–Є—П), –њ–Њ–і–∞–µ—В—Б—П —Б—В–∞—В–Є—Б—В–Є—З–µ—Б–Ї–∞—П —Д–Њ—А–Љ–∞ —Г—З–µ—В–∞;

- 0% –љ–∞–ї–Њ–≥–∞ –љ–∞ –і–Њ–±–∞–≤–ї–µ–љ–љ—Г—О —Б—В–Њ–Є–Љ–Њ—Б—В—М –і–µ–є—Б—В–≤—Г–µ—В —В–Њ–ї—М–Ї–Њ –і–ї—П –≤—Л–≤–Њ–Ј–Є–Љ—Л—Е –≤ –†–Ъ –Є –†–С —В–Њ–≤–∞—А–Њ–≤, –і–ї—П –≤–≤–Њ–Ј–Є–Љ—Л—Е вАУ —Б—В–∞–≤–Ї–∞ 20%;

- –≤–∞–ї—О—В–љ–∞—П —А–µ–≤–Є–Ј–Є—П –і–µ–є—Б—В–≤—Г–µ—В –≤—Б–µ–≥–і–∞.

–Х—Б–ї–Є —Б–Њ–±–ї—О–і–∞—В—М –≤—Б–µ –њ—А–∞–≤–Є–ї–∞ —А–∞–±–Њ—В—Л —Б —А–µ—Б–њ—Г–±–ї–Є–Ї–∞–Љ–Є –Х–≤—А–∞–Ј–Є–є—Б–Ї–Њ–≥–Њ —Б–Њ—О–Ј–∞, —В–Њ —Н–Ї—Б–њ–Њ—А—В–љ–∞—П —В–Њ—А–≥–Њ–≤–ї—П –Љ–Њ–ґ–µ—В –±—Л—В—М –≤—Л–≥–Њ–і–љ–Њ–є –Є —Г–і–Њ–±–љ–Њ–є, –±—Г—Е—Г—З–µ—В –љ–µ –≤—Л–Ј–Њ–≤–µ—В —Б–ї–Њ–ґ–љ–Њ—Б—В–µ–є, –љ–Њ –µ–≥–Њ –≤—Б–µ–≥–і–∞ –Љ–Њ–ґ–љ–Њ –Ј–∞–Ї–∞–Ј–∞—В—М —Г –њ—А–Њ—Д–µ—Б—Б–Є–Њ–љ–∞–ї–Њ–≤.