–Я—А–Є –≤–µ–і–µ–љ–Є–Є –±—Г—Е–≥–∞–ї—В–µ—А—Б–Ї–Њ–≥–Њ –Є –љ–∞–ї–Њ–≥–Њ–≤–Њ–≥–Њ —Г—З—С—В–∞ –Ї—А–∞–є–љ–µ –≤–∞–ґ–љ–Њ —Б–ї–µ–і–Є—В—М –Ј–∞ –Є–Ј–Љ–µ–љ–µ–љ–Є—П–Љ–Є –≤ –љ–∞–ї–Њ–≥–Њ–≤–Њ–Љ –Ј–∞–Ї–Њ–љ–Њ–і–∞—В–µ–ї—М—Б—В–≤–µ (–µ—Б–ї–Є, –Ї–Њ–љ–µ—З–љ–Њ, –≤—Л –љ–µ –њ–Њ—А—Г—З–Є–ї–Є —Н—В–Њ –њ—А–Њ—Д–µ—Б—Б–Є–Њ–љ–∞–ї–∞–Љ, –≤–Њ—Б–њ–Њ–ї—М–Ј–Њ–≤–∞–≤—И–Є—Б—М –∞—Г—В—Б–Њ—А—Б–Є–љ–≥–Њ–Љ –±—Г—Е–≥–∞–ї—В–µ—А—Б–Ї–Є—Е —Г—Б–ї—Г–≥). –Э–∞–ї–Њ–≥ –љ–∞ –Є–Љ—Г—Й–µ—Б—В–≤–Њ –≤ 2023 –≥–Њ–і—Г —В–Њ–ґ–µ –њ—А–µ—В–µ—А–њ–µ–ї –Є–Ј–Љ–µ–љ–µ–љ–Є—П. –Т —Н—В–Њ–Љ –Љ–∞—В–µ—А–Є–∞–ї–µ —А–∞—Б—Б–Ї–∞–ґ–µ–Љ –Њ –≤–∞–ґ–љ—Л—Е –љ–Њ–≤–Њ–≤–≤–µ–і–µ–љ–Є—П—Е –Є –Њ —В–Њ–Љ, –Ї–∞–Ї —В–µ–њ–µ—А—М —Н—В–Њ—В –љ–∞–ї–Њ–≥ —А–∞—Б—Б—З–Є—В—Л–≤–∞–µ—В—Б—П.

–Т –Њ–і–љ–Њ–є –Є–Ј –љ–µ–і–∞–≤–љ–Є—Е —Б—В–∞—В–µ–є –Љ—Л —Г–ґ–µ —А–∞—Б—Б–Ї–∞–Ј–∞–ї–Є, –Ї–∞–Ї –њ—А–µ–і–њ—А–Є–љ–Є–Љ–∞—В–µ–ї—О –њ–µ—А–µ—Б—В–∞—В—М –±–µ—Б–њ–Њ–Ї–Њ–Є—В—М—Б—П, –≤–µ—Б—В–Є –±–Є–Ј–љ–µ—Б –Є –љ–µ –Њ—В–≤–ї–µ–Ї–∞—В—М—Б—П –љ–∞ –±—Г—Е–≥–∞–ї—В–µ—А–Є—О. –†–µ–Ї–Њ–Љ–µ–љ–і—Г–µ–Љ –Њ–Ј–љ–∞–Ї–Њ–Љ–Є—В—М—Б—П —Б —Н—В–Є–Љ –Љ–∞—В–µ—А–Є–∞–ї–Њ–Љ, –≤—А–µ–Љ—П –њ—А–Њ—З—В–µ–љ–Є—П вАУ 8 –Љ–Є–љ—Г—В.

–Э–∞–ї–Њ–≥ –љ–∞ –Є–Љ—Г—Й–µ—Б—В–≤–Њ 2023: –≥–ї–∞–≤–љ—Л–µ –Є–Ј–Љ–µ–љ–µ–љ–Є—П

–Т –њ—А–Њ—И–ї–Њ–Љ –≥–Њ–і—Г –±—Л–ї–Њ –њ—А–Є–љ—П—В–Њ –љ–µ—Б–Ї–Њ–ї—М–Ї–Њ –Ј–∞–Ї–Њ–љ–Њ–≤, –Ї–Њ—В–Њ—А—Л–µ –≤–љ–µ—Б–ї–Є –Є–Ј–Љ–µ–љ–µ–љ–Є—П –≤ –њ–Њ—А—П–і–Њ–Ї –Ї–∞–Ї —А–∞—Б—З—С—В–∞ –љ–∞–ї–Њ–≥–∞ –љ–∞ –Є–Љ—Г—Й–µ—Б—В–≤–Њ, —В–∞–Ї –Є –Њ—В—З—С—В–љ–Њ—Б—В–Є –њ–Њ –љ–µ–Љ—Г. –Я–µ—А–µ—З–Є—Б–ї–Є–Љ —Б–∞–Љ—Л–µ –≥–ї–∞–≤–љ—Л–µ –љ–Њ–≤–Њ–≤–≤–µ–і–µ–љ–Є—П.

- –Э–Њ–≤–∞—П —Д–Њ—А–Љ–∞ –і–µ–Ї–ї–∞—А–∞—Ж–Є–Є. –Ю–±–љ–Њ–≤–ї—С–љ–љ—Л–є –±–ї–∞–љ–Ї –і–µ–Ї–ї–∞—А–∞—Ж–Є–Є –њ–Њ –љ–∞–ї–Њ–≥—Г –љ–∞ –Є–Љ—Г—Й–µ—Б—В–≤–∞ –њ—А–Є–Љ–µ–љ—П–µ—В—Б—П —Г–ґ–µ –љ–∞—З–Є–љ–∞—П —Б –Њ—В—З—С—В–љ–Њ—Б—В–Є –Ј–∞ 2022 –≥–Њ–і. –Ю—Б–љ–Њ–≤–∞–љ–Є–µ: –Я—А–Є–Ї–∞–Ј –§–Э–° –Њ—В 24.08.2022 вДЦ –Х–Ф-7-21/766@. –С–Њ–ї—М—И–Є–љ—Б—В–≤–∞ –Ї–Њ–Љ–њ–∞–љ–Є–є, –Њ–і–љ–∞–Ї–Њ, —Н—В–Є –Є–Ј–Љ–µ–љ–µ–љ–Є—П –љ–µ –Ї–Њ—Б–љ—Г—В—Б—П вАУ –Њ–љ–Є –Ї–∞—Б–∞—О—В—Б—П –ї–Є—И—М –Ї–Њ–Љ–њ–∞–љ–Є–є, –Ї–Њ—В–Њ—А—Л–µ –Ј–∞–Ї–ї—О—З–Є–ї–Є —Б–Њ–≥–ї–∞—И–µ–љ–Є–µ –Њ –Ј–∞—Й–Є—В–µ –Є –њ–Њ–Њ—Й—А–µ–љ–Є–Є –Ї–∞–њ–Є—В–∞–ї–Њ–≤–ї–Њ–ґ–µ–љ–Є–є, –∞ —В–∞–Ї–ґ–µ –Њ–±—К–µ–Ї—В–Њ–≤ —Б —Д–µ–і–µ—А–∞–ї—М–љ–Њ–є —В–µ—А—А–Є—В–Њ—А–Є–Є ¬Ђ–°–Є—А–Є—Г—Б¬ї.

- –Ю—В—З—С—В–љ–Њ—Б—В—М –њ–Њ ¬Ђ–Ї–∞–і–∞—Б—В—А–Њ–≤–Њ–є –љ–µ–і–≤–Є–ґ–Є–Љ–Њ—Б—В–Є¬ї вАУ —В–µ–њ–µ—А—М –Њ–±—П–Ј–∞–љ–љ–Њ—Б—В—М —В–Њ–ї—М–Ї–Њ –Є–љ–Њ—Б—В—А–∞–љ–љ—Л—Е –Ї–Њ–Љ–њ–∞–љ–Є–є. –†–µ—З—М –Є–і—С—В –Њ —А–∞–Ј–і–µ–ї–µ ¬Ђ–°—Г–Љ–Љ–∞ –љ–∞–ї–Њ–≥–∞, –Є—Б—З–Є—Б–ї–µ–љ–љ–Њ–≥–Њ –Є—Б—Е–Њ–і—П –Є–Ј –Њ–њ—А–µ–і–µ–ї–µ–љ–Є—П –љ–∞–ї–Њ–≥–Њ–≤–Њ–є –±–∞–Ј—Л –њ–Њ –Ї–∞–і–∞—Б—В—А–Њ–≤–Њ–є —Б—В–Њ–Є–Љ–Њ—Б—В–Є¬ї: —А–Њ—Б—Б–Є–є—Б–Ї–Є–Љ –Ї–Њ–Љ–њ–∞–љ–Є—П–Љ –±–Њ–ї—М—И–µ –љ–µ –љ—Г–ґ–љ–Њ –µ–≥–Њ –Ј–∞–њ–Њ–ї–љ—П—В—М.

- –Ш–Ј–Љ–µ–љ–µ–љ–Є–µ —Б—А–Њ–Ї–Њ–≤ —Г–њ–ї–∞—В—Л –љ–∞–ї–Њ–≥–∞ –љ–∞ –Є–Љ—Г—Й–µ—Б—В–≤–Њ. –Ю—В—З–Є—В–∞—В—М—Б—П –Ј–∞ 2022 –≥–Њ–і –љ—Г–ґ–љ–Њ –±—Л–ї–Њ –і–Њ 28 —Д–µ–≤—А–∞–ї—П 2023 –≥–Њ–і–∞. –Р –≤–љ–Њ—Б–Є—В—М –∞–≤–∞–љ—Б–Њ–≤—Л–µ –њ–ї–∞—В–µ–ґ–Є –≤ 2023 –≥–Њ–і—Г –љ—Г–ґ–љ–Њ –і–Њ 28 —З–Є—Б–ї–∞ –Љ–µ—Б—П—Ж–∞, —Б–ї–µ–і—Г—О—Й–µ–≥–Њ –Ј–∞ –Њ—В—З—С—В–љ—Л–Љ –Ї–≤–∞—А—В–∞–ї–Њ–Љ.

- –Э–µ–Њ–±—Е–Њ–і–Є–Љ–Њ—Б—В—М –њ–Њ–і–∞—З–Є —Г–≤–µ–і–Њ–Љ–ї–µ–љ–Є—П –Њ–± –Є—Б—З–Є—Б–ї–µ–љ–љ—Л—Е —Б—Г–Љ–Љ–∞—Е –≥–Њ–і–Њ–≤–Њ–≥–Њ –љ–∞–ї–Њ–≥–∞ –Є –∞–≤–∞–љ—Б–Њ–≤—Л—Е –њ–ї–∞—В–µ–ґ–µ–є. –≠—В–Њ –∞–Ї—В—Г–∞–ї—М–љ–Њ, –µ—Б–ї–Є –љ–∞–ї–Њ–≥ –љ–∞ –Є–Љ—Г—Й–µ—Б—В–≤–Њ –Њ—А–≥–∞–љ–Є–Ј–∞—Ж–Є–Є –њ–ї–∞—В–Є—В—Б—П –≤ —Б–Њ—Б—В–∞–≤–µ –µ–і–Є–љ–Њ–≥–Њ –њ–ї–∞—В–µ–ґ–∞. –Я–Њ–і–∞–≤–∞—В—М —В–∞–Ї–Њ–µ —Г–≤–µ–і–Њ–Љ–ї–µ–љ–Є–µ –≤ –Ш–§–Э–° –љ—Г–ґ–љ–Њ –і–Њ 25 —З–Є—Б–ї–∞ –Љ–µ—Б—П—Ж–∞, –≤ –Ї–Њ—В–Њ—А–Њ–Љ –і–Њ–ї–ґ–љ–∞ –±—Л—В—М —Б–Њ–≤–µ—А—И–µ–љ–∞ —Г–њ–ї–∞—В–∞.

- –Ъ–∞–і–∞—Б—В—А–Њ–≤–∞—П —Б—В–Њ–Є–Љ–Њ—Б—В—М вАУ –Њ—В 2022 –≥–Њ–і–∞. –Я—А–Є —А–∞—Б—З—С—В–µ —Б—Г–Љ–Љ—Л –љ–∞–ї–Њ–≥–∞ –≤ 2023 –≥–Њ–і—Г –љ—Г–ґ–љ–Њ –Є—Б–њ–Њ–ї—М–Ј–Њ–≤–∞—В—М –Ї–∞–і–∞—Б—В—А–Њ–≤—Г—О —Б—В–Њ–Є–Љ–Њ—Б—В—М, —Г—Б—В–∞–љ–Њ–≤–ї–µ–љ–љ—Г—О –љ–∞ 1 —П–љ–≤–∞—А—П 2022 –≥–Њ–і–∞.

–° –Ї–∞–Ї–Є—Е –Њ–±—К–µ–Ї—В–Њ–≤ –љ—Г–ґ–љ–Њ –њ–ї–∞—В–Є—В—М –љ–∞–ї–Њ–≥

–Т –њ–µ—А–≤—Г—О –Њ—З–µ—А–µ–і—М, –Ї –Є–Љ—Г—Й–µ—Б—В–≤—Г, –Ї–Њ—В–Њ—А–Њ–µ –Њ–±–ї–∞–≥–∞–µ—В—Б—П –љ–∞–ї–Њ–≥–Њ–Љ –≤ 2023 –≥–Њ–і—Г, –Њ—В–љ–Њ—Б–Є—В—Б—П –љ–µ–і–≤–Є–ґ–Є–Љ–Њ—Б—В—М. –°–њ–Є—Б–Њ–Ї –Є–Љ—Г—Й–µ—Б—В–≤–∞, –Ї–Њ—В–Њ—А–Њ–µ —Б—З–Є—В–∞–µ—В—Б—П –љ–µ–і–≤–Є–ґ–Є–Љ—Л–Љ, –њ—А–Є–≤–µ–і—С–љ –≤ —Б—В–∞—В—М–µ 130 –У–Ъ –†–§. –Т—Б—С –њ—А–Њ—З–µ–µ вАУ –≤–Ї–ї—О—З–∞—П –і–µ–љ—М–≥–Є –Є —Ж–µ–љ–љ—Л–µ –±—Г–Љ–∞–≥–Є вАУ –Њ—В–љ–Њ—Б—П—В—Б—П –Ї –і–≤–Є–ґ–Є–Љ–Њ–Љ—Г –Є–Љ—Г—Й–µ—Б—В–≤—Г.

–Ь–Є–љ–Є—Б—В–µ—А—Б—В–≤–Њ —Д–Є–љ–∞–љ—Б–Њ–≤ —В–∞–Ї–ґ–µ —Г—В–Њ—З–љ—П–µ—В, —З—В–Њ —Б–≤–µ–і–µ–љ–Є—П –Њ–± –Њ–±—К–µ–Ї—В–µ –Є–Љ—Г—Й–µ—Б—В–≤–∞ –ї–Є–±–Њ –і–Њ–ї–ґ–љ—Л –±—Л—В—М —Г–Ї–∞–Ј–∞–љ—Л –≤ –Х–і–Є–љ–Њ–Љ –≥–Њ—Б—Г–і–∞—А—Б—В–≤–µ–љ–љ–Њ–Љ —А–µ–µ—Б—В—А–µ –љ–∞–ї–Њ–≥–Њ–њ–ї–∞—В–µ–ї—М—Й–Є–Ї–Њ–≤ (–Х–У–†–Э), –ї–Є–±–Њ —Г –Њ—А–≥–∞–љ–Є–Ј–∞—Ж–Є–Є –і–Њ–ї–ґ–љ—Л –±—Л—В—М –Њ—Б–љ–Њ–≤–∞–љ–Є—П, –Ї–Њ—В–Њ—А—Л–µ –њ–Њ–і—В–≤–µ—А–ґ–і–∞—О—В –љ–µ–≤–Њ–Ј–Љ–Њ–ґ–љ–Њ—Б—В—М –њ–µ—А–µ–Љ–µ—Й–µ–љ–Є—П –Њ–±—К–µ–Ї—В–∞ –±–µ–Ј –Ј–љ–∞—З–Є—В–µ–ї—М–љ–Њ–≥–Њ —Г—Й–µ—А–±–∞. –Т–Њ –≤—В–Њ—А–Њ–Љ —Б–ї—Г—З–∞–µ –Ј–∞–њ–Є—Б—М –≤ –Х–У–†–Э –љ–µ–Њ–±—П–Ј–∞—В–µ–ї—М–љ–∞.

–Ъ—В–Њ –Љ–Њ–ґ–µ—В —А–∞—Б—Б—З–Є—В—Л–≤–∞—В—М –љ–∞ –ї—М–≥–Њ—В—Л –њ–Њ —Г–њ–ї–∞—В–µ –љ–∞–ї–Њ–≥–∞ –љ–∞ –Є–Љ—Г—Й–µ—Б—В–≤–Њ

–Э–µ–Ї–Њ—В–Њ—А—Л–Љ –Ї–Њ–Љ–њ–∞–љ–Є—П–Љ –љ–µ –љ—Г–ґ–љ–Њ –њ–ї–∞—В–Є—В—М –љ–∞–ї–Њ–≥ –љ–∞ –Є–Љ—Г—Й–µ—Б—В–≤–∞. –Ъ –љ–Є–Љ –Њ—В–љ–Њ—Б—П—В—Б—П:

- –Њ—А–≥–∞–љ–Є–Ј–∞—Ж–Є–Є, –≤—Е–Њ–і—П—Й–Є–µ –≤ —Б–≤–Њ–±–Њ–і–љ—Г—О —Н–Ї–Њ–љ–Њ–Љ–Є—З–µ—Б–Ї—Г—О –Ј–Њ–љ—Г, –Њ—В–љ–Њ—Б—П—Й–Є–µ—Б—П –Ї —Г–≥–Њ–ї–Њ–≤–љ–Њ-–Є—Б–њ–Њ–ї–љ–Є—В–µ–ї—М–љ–Њ–є —Б–Є—Б—В–µ–Љ–µ / —А–µ–ї–Є–≥–Є–Њ–Ј–љ–Њ–є —Б—Д–µ—А–µ;

- —А–µ–Ј–Є–і–µ–љ—В—Л ¬Ђ–°–Ї–Њ–ї–Ї–Њ–≤–Њ¬ї, –Ї–Њ–Љ–њ–∞–љ–Є–Є, –Њ–Ї–∞–Ј—Л–≤–∞—О—Й–Є–µ —О—А–Є–і–Є—З–µ—Б–Ї–Є–µ –Ї–Њ–љ—Б—Г–ї—М—В–∞—Ж–Є–Є, –≥–Њ—Б—Г–і–∞—А—Б—В–≤–µ–љ–љ—Л–µ –љ–∞—Г—З–љ—Л–µ —Ж–µ–љ—В—А—Л, —Г–њ—А–∞–≤–ї—П—О—Й–Є–µ –Ї–Њ–Љ–њ–∞–љ–Є–Є –Є–љ–љ–Њ–≤–∞—Ж–Є–Њ–љ–љ—Л—Е –Э–Ґ–¶, –њ—А–Њ—В–µ–Ј–љ–Њ-–Њ—А—В–Њ–њ–µ–і–Є—З–µ—Б–Ї–Є–µ –њ—А–µ–і–њ—А–Є—П—В–Є—П;

- –њ—А–Њ–Є–Ј–≤–Њ–і–Є—В–µ–ї–Є —Д–∞—А–Љ–∞—Ж–µ–≤—В–Є–Ї–Є, –Њ–±—Й–µ—Б—В–≤–µ–љ–љ—Л–µ –Њ—А–≥–∞–љ–Є–Ј–∞—Ж–Є–Є –Є–љ–≤–∞–ї–Є–і–Њ–≤;

- —Г–њ—А–∞–≤–ї—П—О—Й–Є–µ –Ї–Њ–Љ–њ–∞–љ–Є–Є, —А–µ–Ј–Є–і–µ–љ—В—Л –Њ—Б–Њ–±—Л—Е —Н–Ї–Њ–љ–Њ–Љ–Є—З–µ—Б–Ї–Є—Е –Ј–Њ–љ.

–Т —А–µ–≥–Є–Њ–љ–∞—Е –Љ–Њ–≥—Г—В –±—Л—В—М —Г—Б—В–∞–љ–Њ–≤–ї–µ–љ—Л —Б–Њ–±—Б—В–≤–µ–љ–љ—Л–µ –ї—М–≥–Њ—В—Л вАУ —Г–Љ–µ–љ—М—И–µ–љ–Є–µ —Б—В–∞–≤–Њ–Ї –Є–ї–Є –Њ—Б–≤–Њ–±–Њ–ґ–і–µ–љ–Є–µ –Њ—В —Г–њ–ї–∞—В—Л –љ–∞–ї–Њ–≥–∞. –Ш–љ—Д–Њ—А–Љ–∞—Ж–Є—О –њ–Њ –≤–∞—И–µ–Љ—Г —А–µ–≥–Є–Њ–љ—Г –ї—Г—З—И–µ —Г—В–Њ—З–љ–Є—В—М –љ–∞ —Б–∞–є—В–µ –§–Э–° –≤ —Б–Њ–Њ—В–≤–µ—В—Б—В–≤—Г—О—Й–µ–Љ —А–∞–Ј–і–µ–ї–µ.

–Ъ–∞–Ї —А–∞—Б—Б—З–Є—В–∞—В—М –љ–∞–ї–Њ–≥ –љ–∞ –Є–Љ—Г—Й–µ—Б—В–≤–Њ

–Х—Б–ї–Є –љ–∞–ї–Њ–≥ –љ–∞ –Є–Љ—Г—Й–µ—Б—В–≤–Њ –і–ї—П –њ—А–µ–і–њ—А–Є–љ–Є–Љ–∞—В–µ–ї–µ–є –§–Э–° —А–∞—Б—Б—З–Є—В—Л–≤–∞–µ—В —Б–∞–Љ–∞ (–Є–Љ –њ—А–Є—Е–Њ–і–Є—В —Г–≤–µ–і–Њ–Љ–ї–µ–љ–Є–µ –љ–∞ —Г–њ–ї–∞—В—Г), —В–Њ –Њ—А–≥–∞–љ–Є–Ј–∞—Ж–Є–Є –і–Њ–ї–ґ–љ—Л —Б–∞–Љ–Є —А–∞—Б—Б—З–Є—В–∞—В—М –љ–∞–ї–Њ–≥. –£–≤–µ–і–Њ–Љ–ї–µ–љ–Є–µ —Б —Б—Г–Љ–Љ–Њ–є –Є—Б—З–Є—Б–ї–µ–љ–љ–Њ–≥–Њ –љ–∞–ї–Њ–≥–∞ –Њ—В –љ–∞–ї–Њ–≥–Њ–≤–Њ–є –Є–Љ —В–∞–Ї–ґ–µ –њ—А–Є—Е–Њ–і–Є—В вАУ –љ–Њ —Г–ґ–µ –њ–Њ—Б–ї–µ —Г–њ–ї–∞—В—Л.

–Ш—В–∞–Ї, –≤ –њ–µ—А–≤—Г—О –Њ—З–µ—А–µ–і—М, –љ–µ–Њ–±—Е–Њ–і–Є–Љ–Њ –Њ–њ—А–µ–і–µ–ї–Є—В—М, –Ї–∞–Ї–Њ–µ –Є–Љ—Г—Й–µ—Б—В–≤–Њ, –Є–Љ–µ—О—Й–µ–µ—Б—П —Г –Њ—А–≥–∞–љ–Є–Ј–∞—Ж–Є–Є, –і–Њ–ї–ґ–љ–Њ –Њ–±–ї–∞–≥–∞—В—М—Б—П –љ–∞–ї–Њ–≥–Њ–Љ, –Є —Г—В–Њ—З–љ–Є—В—М, –Є–Љ–µ–µ—В –ї–Є –Ї–Њ–Љ–њ–∞–љ–Є—П –њ—А–∞–≤–Њ –љ–∞ –ї—М–≥–Њ—В—Л. –°–ї–µ–і—Г—О—Й–Є–є —Н—В–∞–њ вАУ –Њ–њ—А–µ–і–µ–ї–µ–љ–Є–µ –±–∞–Ј—Л –і–ї—П –Є—Б—З–Є—Б–ї–µ–љ–Є—П. –Ш —В–Њ–ї—М–Ї–Њ –њ–Њ—Б–ї–µ —Н—В–Њ–≥–Њ, —Г–Ј–љ–∞–≤ —Г—Б—В–∞–љ–Њ–≤–ї–µ–љ–љ—Л–µ –≤ —А–µ–≥–Є–Њ–љ–µ –љ–∞–ї–Њ–≥–Њ–≤—Л–µ —Б—В–∞–≤–Ї–Є, –Љ–Њ–ґ–љ–Њ –њ—А–Є—Б—В—Г–њ–∞—В—М —А–∞—Б—З—С—В—Г –Є —Г–њ–ї–∞—В–µ.

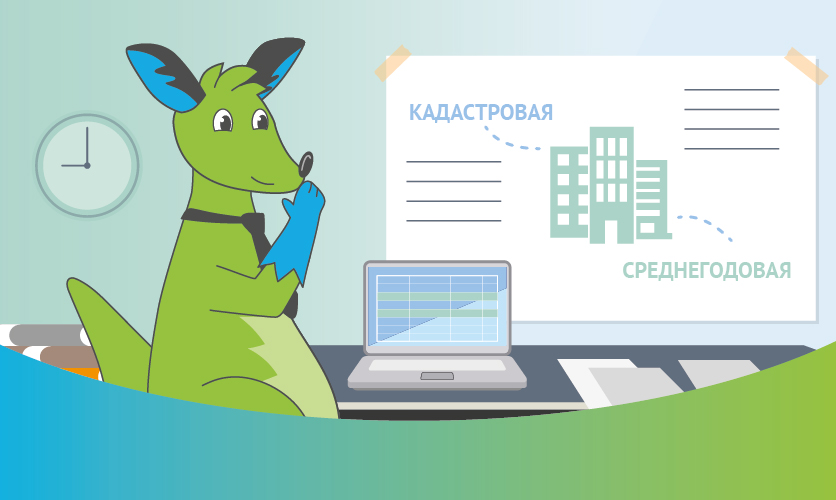

–С–∞–Ј–Њ–є –і–ї—П –Є—Б—З–Є—Б–ї–µ–љ–Є—П –љ–∞–ї–Њ–≥–∞ –љ–∞ –Є–Љ—Г—Й–µ—Б—В–≤–Њ –Љ–Њ–ґ–µ—В —Б–ї—Г–ґ–Є—В—М –ї–Є–±–Њ —Б—А–µ–і–љ–µ–≥–Њ–і–Њ–≤–∞—П —Б—В–Њ–Є–Љ–Њ—Б—В—М –љ–µ–і–≤–Є–ґ–Є–Љ–Њ—Б—В–Є, –ї–Є–±–Њ –Ї–∞–і–∞—Б—В—А–Њ–≤–∞—П —Б—В–Њ–Є–Љ–Њ—Б—В—М. –Ф–∞–ї–µ–µ –њ–Њ–і—А–Њ–±–љ–Њ —А–∞—Б—Б–Љ–Њ—В—А–Є–Љ –Њ–±–∞ —Н—В–Є—Е –≤–∞—А–Є–∞–љ—В–∞.

–Я–Њ –Ї–∞–і–∞—Б—В—А–Њ–≤–Њ–є —Б—В–Њ–Є–Љ–Њ—Б—В–Є

–°–њ–Є—Б–Њ–Ї –Є–Љ—Г—Й–µ—Б—В–≤–∞, –Њ–±–ї–∞–≥–∞–µ–Љ–Њ–≥–Њ –љ–∞–ї–Њ–≥–Њ–Љ –њ–Њ –Ї–∞–і–∞—Б—В—А–Њ–≤–Њ–є —Б—В–Њ–Є–Љ–Њ—Б—В–Є, –≤–ї–∞—Б—В–Є –њ—Г–±–ї–Є–Ї—Г—О—В –і–Њ 1 —П–љ–≤–∞—А—П –љ–∞ –Њ—Д–Є—Ж–Є–∞–ї—М–љ–Њ–Љ —Б–∞–є—В–µ —А–µ–≥–Є–Њ–љ–∞. –Ч–∞–Ї—А—Л—В—Л–є –њ–µ—А–µ—З–µ–љ—М —В–∞–Ї–Є—Е –Њ–±—К–µ–Ї—В–Њ–≤ —Б–Њ–і–µ—А–ґ–Є—В—Б—П –≤ —Б—В. 378.2 –Э–∞–ї–Њ–≥–Њ–≤–Њ–≥–Њ –Ъ–Њ–і–µ–Ї—Б–∞ –†–§.

–°—Г—Й–µ—Б—В–≤—Г–µ—В —З–µ—В—Л—А–µ –Њ–±—П–Ј–∞—В–µ–ї—М–љ—Л—Е —Г—Б–ї–Њ–≤–Є—П, –Ї–Њ—В–Њ—А—Л–Љ –і–Њ–ї–ґ–љ–∞ —Б–Њ–Њ—В–≤–µ—В—Б—В–≤–Њ–≤–∞—В—М –љ–µ–і–≤–Є–ґ–Є–Љ–Њ—Б—В—М, —З—В–Њ–±—Л –Њ–±–ї–∞–≥–∞—В—М—Б—П –љ–∞–ї–Њ–≥–Њ–Љ –њ–Њ –Ї–∞–і–∞—Б—В—А–Њ–≤–Њ–є —Б—В–Њ–Є–Љ–Њ—Б—В–Є:

- –Э–µ–і–≤–Є–ґ–Є–Љ–Њ—Б—В—М –і–Њ–ї–ґ–љ–∞ –љ–∞—Е–Њ–і–Є—В—М—Б—П –љ–∞ —В–µ—А—А–Є—В–Њ—А–Є–Є –†–Њ—Б—Б–Є–є—Б–Ї–Њ–є –§–µ–і–µ—А–∞—Ж–Є–Є.

- –Э–µ–і–≤–Є–ґ–Є–Љ–Њ—Б—В—М –і–Њ–ї–ґ–љ–∞ –њ—А–Є–љ–∞–і–ї–µ–ґ–∞—В—М –Њ—А–≥–∞–љ–Є–Ј–∞—Ж–Є–Є –љ–∞ –њ—А–∞–≤–µ —Б–Њ–±—Б—В–≤–µ–љ–љ–Њ—Б—В–Є, —Е–Њ–Ј—П–є—Б—В–≤–µ–љ–љ–Њ–≥–Њ –≤–µ–і–µ–љ–Є—П (–Є–ї–Є –±—Л—В—М –њ–Њ–ї—Г—З–µ–љ–љ–Њ–є –њ–Њ –Ї–Њ–љ—Ж–µ—Б—Б–Є–Њ–љ–љ–Њ–Љ—Г —Б–Њ–≥–ї–∞—И–µ–љ–Є—О).

- –Ъ–∞–і–∞—Б—В—А–Њ–≤–∞—П —Б—В–Њ–Є–Љ–Њ—Б—В—М –љ–µ–і–≤–Є–ґ–Є–Љ–Њ—Б—В–Є –і–Њ–ї–ґ–љ–∞ –±—Л—В—М –Њ–њ—А–µ–і–µ–ї–µ–љ–∞ —А–µ–≥–Є–Њ–љ–∞–ї—М–љ—Л–Љ–Є –Њ—А–≥–∞–љ–∞–Љ–Є.

- –†–µ–≥–Є–Њ–љ–∞–ї—М–љ—Л–µ –≤–ї–∞—Б—В–Є —Г—Б—В–∞–љ–Њ–≤–Є–ї–Є –њ–Њ—А—П–і–Њ–Ї –љ–∞–ї–Њ–≥–Њ–Њ–±–ї–Њ–ґ–µ–љ–Є—П –љ–µ–і–≤–Є–ґ–Є–Љ–Њ—Б—В–Є –Є –Њ–њ—А–µ–і–µ–ї–Є–ї–Є –≤–Є–і—Л –Є–Љ—Г—Й–µ—Б—В–≤–∞ (–Є–Ј —Б—В. 378.2 –Э–Ъ –†–§), –љ–∞ –Ї–Њ—В–Њ—А—Л–µ –Њ–љ –і–µ–є—Б—В–≤—Г–µ—В.

–Т —Б–ї—Г—З–∞—П—Е, –µ—Б–ї–Є –Њ–±—К–µ–Ї—В –љ–µ–і–≤–Є–ґ–Є–Љ–Њ—Б—В–Є –љ–µ –њ—А–Њ–њ–Є—Б–∞–љ –≤ –Ј–∞–Ї–Њ–љ–µ –Є–ї–Є –µ—Б–ї–Є –њ—А–Њ–њ–Є—Б–∞–љ –±–µ–Ј —Г–Ї–∞–Ј–∞–љ–Є—П –Ї–∞–і–∞—Б—В—А–Њ–≤–Њ–є —Б—В–Њ–Є–Љ–Њ—Б—В–Є, –љ–∞–ї–Њ–≥ –њ–Њ –љ–µ–Љ—Г —А–∞—Б—Б—З–Є—В—Л–≤–∞–µ—В—Б—П –њ–Њ —Б—А–µ–і–љ–µ–≥–Њ–і–Њ–≤–Њ–є —Б—В–Њ–Є–Љ–Њ—Б—В–Є.

–Т –Ї–∞—З–µ—Б—В–≤–µ –љ–∞–ї–Њ–≥–Њ–≤–Њ–є –±–∞–Ј—Л –≤ –і–∞–љ–љ–Њ–Љ —Б–ї—Г—З–∞–µ –±—Г–і–µ—В —Б–ї—Г–ґ–Є—В—М –Ї–∞–і–∞—Б—В—А–Њ–≤–∞—П —Б—В–Њ–Є–Љ–Њ—Б—В—М, –њ—А–Њ–њ–Є—Б–∞–љ–љ–∞—П –≤ –Х–У–†–Э –љ–∞ 1 —П–љ–≤–∞—А—П –≥–Њ–і–∞, –Ј–∞ –Ї–Њ—В–Њ—А—Л–є —А–∞—Б—Б—З–Є—В—Л–≤–∞–µ—В—Б—П –љ–∞–ї–Њ–≥ вАУ –њ—А–Є—З—С–Љ –Њ—В–і–µ–ї—М–љ–Њ –Ј–∞ –Ї–∞–ґ–і—Л–є –Њ–±—К–µ–Ї—В. –Ю—В—З—С—В–љ—Л–µ –њ–µ—А–Є–Њ–і—Л вАУ –њ–µ—А–≤—Л–є, –≤—В–Њ—А–Њ–є –Є —В—А–µ—В–Є–є –Ї–≤–∞—А—В–∞–ї—Л.

–§–Њ—А–Љ—Г–ї–∞ —А–∞—Б—З—С—В–∞

–Э–∞–ї–Њ–≥ –љ–∞ –Є–Љ—Г—Й–µ—Б—В–≤–Њ –њ–Њ –Ї–∞–і–∞—Б—В—А–Њ–≤–Њ–є —Б—В–Њ–Є–Љ–Њ—Б—В–Є = –Ъ–∞–і–∞—Б—В—А–Њ–≤–∞—П —Б—В–Њ–Є–Љ–Њ—Б—В—М –Є–Љ—Г—Й–µ—Б—В–≤–∞ –љ–∞ 1 —П–љ–≤–∞—А—П √Ч –°—В–∞–≤–Ї–∞ –љ–∞–ї–Њ–≥–∞

–Ф–ї—П —А–∞—Б—З—С—В–∞ –∞–≤–∞–љ—Б–Њ–≤—Л—Е –њ–ї–∞—В–µ–ґ–µ–є (–µ—Б–ї–Є —В–∞–Ї–Њ–≤—Л–µ –њ—А–µ–і—Г—Б–Љ–Њ—В—А–µ–љ—Л –≤ –≤–∞—И–µ–Љ —А–µ–≥–Є–Њ–љ–µ) –љ—Г–ґ–љ–Њ –њ–Њ—Б—З–Є—В–∞—В—М —З–µ—В–≤–µ—А—В—М –Њ—В –Њ–±—Й–µ–є —Б—Г–Љ–Љ—Л –љ–∞–ї–Њ–≥–∞. –Р —З—В–Њ–±—Л —А–∞—Б—Б—З–Є—В–∞—В—М —Б—Г–Љ–Љ—Г –Ј–∞ –≥–Њ–і, –Њ—В–љ–Є–Љ–Є—В–µ –Њ—В –Њ–±—Й–µ–є —Б—Г–Љ–Љ—Л —Г–њ–ї–∞—З–µ–љ–љ—Л–µ –∞–≤–∞–љ—Б–Њ–≤—Л–µ –њ–ї–∞—В–µ–ґ–Є.

–Я—А–Є–Љ–µ—А —А–∞—Б—З—С—В–∞ –њ–Њ –Ї–∞–і–∞—Б—В—А–Њ–≤–Њ–є —Б—В–Њ–Є–Љ–Њ—Б—В–Є

–Т–Њ –≤–ї–∞–і–µ–љ–Є–Є –Р–Ю ¬Ђ–°–µ–Љ–µ–є–љ—Л–є –і–Њ—Б—Г–≥¬ї –љ–∞—Е–Њ–і–Є—В—Б—П —В–Њ—А–≥–Њ–≤—Л–є —Ж–µ–љ—В—А, –Њ–±–ї–∞–≥–∞–µ–Љ—Л–є –љ–∞–ї–Њ–≥–Њ–Њ–Љ –њ–Њ –Ї–∞–і–∞—Б—В—А–Њ–≤–Њ–є —Б—В–Њ–Є–Љ–Њ—Б—В–Є. –Х–≥–Њ –Ї–∞–і–∞—Б—В—А–Њ–≤–∞—П —Б—В–Њ–Є–Љ–Њ—Б—В—М –љ–∞ 1 —П–љ–≤–∞—А—П вАУ 180 –Љ–ї–љ —А—Г–±–ї–µ–є. –Т —А–µ–≥–Є–Њ–љ–µ —Г—Б—В–∞–љ–Њ–≤–ї–µ–љ–∞ —Б—В–∞–≤–Ї–∞ –љ–∞–ї–Њ–≥–∞ –љ–∞ –Є–Љ—Г—Й–µ—Б—В–≤–Њ 2%.

–Р–≤–∞–љ—Б–Њ–≤—Л–є –њ–ї–∞—В—С–ґ –Ј–∞ –Ї–≤–∞—А—В–∞–ї: 180 000 000 √Ч 2 % / 4 = 900 000 —А—Г–±–ї–µ–є.

–Ш—В–Њ–≥–Њ–≤—Л–є –њ–ї–∞—В—С–ґ (–Ј–∞ –≥–Њ–і): 180 000 000 √Ч 2 % вАУ 900 000 √Ч 3 (—Б—Г–Љ–Љ–∞ —Г–њ–ї–∞—З–µ–љ–љ—Л—Е –∞–≤–∞–љ—Б–Њ–≤—Л—Е –њ–ї–∞—В–µ–ґ–µ–є) = 900 000 —А—Г–±–ї–µ–є.

–Я–Њ —Б—А–µ–і–љ–µ–≥–Њ–і–Њ–≤–Њ–є —Б—В–Њ–Є–Љ–Њ—Б—В–Є

–Ъ–∞–Ї–∞—П –љ–µ–і–≤–Є–ґ–Є–Љ–Њ—Б—В—М –Њ–±–ї–∞–≥–∞–µ—В—Б—П –љ–∞–ї–Њ–≥–Њ–Љ –њ–Њ —Б—А–µ–і–љ–µ–≥–Њ–і–Њ–≤–Њ–є —Б—В–Њ–Є–Љ–Њ—Б—В–Є?

- –љ–µ –Њ–±–ї–∞–≥–∞–µ–Љ–∞—П –љ–∞–ї–Њ–≥–Њ–Љ –њ–Њ –Ї–∞–і–∞—Б—В—А–Њ–≤–Њ–є —Б—В–Њ–Є–Љ–Њ—Б—В–Є –≤ —Б–Њ–Њ—В–≤–µ—В—Б—В–≤–Є–Є —Б –Ј–∞–Ї–Њ–љ–Њ–і–∞—В–µ–ї—М—Б—В–≤–Њ–Љ —А–µ–≥–Є–Њ–љ–∞:

- –њ—А–Є–љ–∞–і–ї–µ–ґ–∞—Й–∞—П –Ї–Њ–Љ–њ–∞–љ–Є–Є –љ–∞ –њ—А–∞–≤–µ —Б–Њ–±—Б—В–≤–µ–љ–љ–Њ—Б—В–Є, —Е–Њ–Ј—П–є—Б—В–≤–µ–љ–љ–Њ–≥–Њ –≤–µ–і–µ–љ–Є—П –Є–ї–Є –Њ–њ–µ—А–∞—В–Є–≤–љ–Њ–≥–Њ —Г–њ—А–∞–≤–ї–µ–љ–Є—П;

- –њ—А–Є–љ—П—В–∞—П –Ї —Г—З—С—В—Г –≤ —Б–Њ—Б—В–∞–≤–µ –Ю–° –Є –Њ—В—А–∞–ґ—С–љ–љ–∞—П –љ–∞ —Б—З–µ—В–∞—Е 01 –Є–ї–Є 03;

- –њ–Њ–ї—Г—З–µ–љ–љ–∞—П –њ–Њ –Ї–Њ–љ—Ж–µ—Б—Б–Є–Њ–љ–љ–Њ–Љ—Г —Б–Њ–≥–ї–∞—И–µ–љ–Є—О –Є –Њ—В—А–∞–ґ—С–љ–љ–≤—П –љ–∞ –Ј–∞–±–∞–ї–∞–љ—Б–Њ–≤—Л—Е —Б—З–µ—В–∞—Е.

–Т –і–∞–љ–љ–Њ–Љ —Б–ї—Г—З–∞–µ –∞–≤–∞–љ—Б–Њ–≤—Л–µ –њ–ї–∞—В–µ–ґ–Є —Г–њ–ї–∞—З–Є–≤–∞—О—В—Б—П –Ї–∞–ґ–і—Л–є –Ї–≤–∞—А—В–∞–ї. –†–∞—Б—Б—З–Є—В–∞—В—М –њ–ї–∞—В—С–ґ –Ј–∞ –Ї–≤–∞—А—В–∞–ї –Љ–Њ–ґ–љ–Њ –њ–Њ —Д–Њ—А–Љ—Г–ї–µ:

–Э–∞–ї–Њ–≥ –љ–∞ –Є–Љ—Г—Й–µ—Б—В–≤–Њ –њ–Њ —Б—А–µ–і–љ–µ–≥–Њ–і–Њ–≤–Њ–є —Б—В–Њ–Є–Љ–Њ—Б—В–Є = –°—А–µ–і–љ—П—П –Ј–∞ –Њ—В—З—С—В–љ—Л–є –њ–µ—А–Є–Њ–і —Б—В–Њ–Є–Љ–Њ—Б—В—М –Ю–° √Ч –°—В–∞–≤–Ї–∞ –љ–∞–ї–Њ–≥–∞ / 4

–Х—Б–ї–Є –њ—А–µ–і–њ—А–Є—П—В–Є–µ —П–≤–ї—П–µ—В—Б—П –Њ–±–Њ—Б–Њ–±–ї–µ–љ–љ—Л–Љ, –љ–∞–ї–Њ–≥ —Б–ї–µ–і—Г–µ—В –њ–ї–∞—В–Є—В—М –њ–Њ —Б—В–∞–≤–Ї–µ —В–Њ–≥–Њ —А–µ–≥–Є–Њ–љ–∞, –≤ –Ї–Њ—В–Њ—А–Њ–Љ –Ј–∞—А–µ–≥–Є—Б—В—А–Є—А–Њ–≤–∞–љ–Њ –њ–Њ–і—А–∞–Ј–і–µ–ї–µ–љ–Є–µ.

–Я—А–Є–Љ–µ—А —А–∞—Б—З—С—В–∞ –њ–Њ —Б—А–µ–і–љ–µ–≥–Њ–і–Њ–≤–Њ–є —Б—В–Њ–Є–Љ–Њ—Б—В–Є

–І—В–Њ–±—Л —А–∞—Б—Б—З–Є—В–∞—В—М –Ј–і–µ—Б—М –љ–∞–ї–Њ–≥–Њ–≤—Г—О –±–∞–Ј—Г, –љ—Г–ґ–љ–Њ —Б–ї–Њ–ґ–Є—В—М –Њ—Б—В–∞—В–Њ—З–љ—Г—О —Б—В–Њ–Є–Љ–Њ—Б—В—М –Ї–∞–ґ–і–Њ–≥–Њ –Њ–±—К–µ–Ї—В–∞ –љ–∞ –њ–µ—А–≤–Њ–µ —З–Є—Б–ї–Њ –Ї–∞–ґ–і–Њ–≥–Њ –Љ–µ—Б—П—Ж–∞ –Є –љ–∞ –њ–Њ—Б–ї–µ–і–љ–Є–є –і–µ–љ—М —А–∞—Б—З—С—В–љ–Њ–≥–Њ –њ–µ—А–Є–Њ–і–∞. –Ф–ї—П –∞–Љ–Њ—А—В–Є–Ј–Є—А–Њ–≤–∞–љ–љ—Л—Е –Њ–±—К–µ–Ї—В–Њ–≤ –љ–∞–ї–Њ–≥–Њ–≤–∞—П –±–∞–Ј–∞ –±—Г–і–µ—В –љ—Г–ї–µ–≤–Њ–є, –Њ–і–љ–∞–Ї–Њ –Њ–±—К–µ–Ї—В—Л –і–Њ–ї–ґ–љ—Л –±—Л—В—М –≤–Ї–ї—О—З–µ–љ—Л –≤ –Њ—В—З—С—В.

–Ш—В–∞–Ї, –њ—А–Є—Б—В—Г–њ–Є–Љ –Ї –љ–∞—И–µ–Љ—Г –њ—А–Є–Љ–µ—А—Г.

–Ю—Б—В–∞—В–Њ—З–љ–∞—П —Б—В–Њ–Є–Љ–Њ—Б—В—М –Њ–±—К–µ–Ї—В–∞ –Њ—Б—В–∞—В–Њ—З–љ—Л—Е —Б—А–µ–і—Б—В–≤:

1 —П–љ–≤–∞—А—П: 220 000 —А—Г–±.

1 —Д–µ–≤—А–∞–ї—П: 215 000 —А—Г–±.

1 –Љ–∞—А—В–∞: 210 000 —А—Г–±.

1 –∞–њ—А–µ–ї—П: 205 000 —А—Г–±.

1 –Љ–∞—П: 200 000 —А—Г–±.

1 –Є—О–љ—П: 195 000 —А—Г–±.

1 –Є—О–ї—П: 190 000 —А—Г–±.

1 –∞–≤–≥—Г—Б—В–∞: 185 000 —А—Г–±.

1 —Б–µ–љ—В—П–±—А—П: 180 000 —А—Г–±.

1 –Њ–Ї—В—П–±—А—П: 175 000 —А—Г–±.

1 –љ–Њ—П–±—А—П: 170 000 —А—Г–±.

1 –і–µ–Ї–∞–±—А—П: 165 000 —А—Г–±.

31 –і–µ–Ї–∞–±—А—П: 160 000 —А—Г–±.

–Р–≤–∞–љ—Б–Њ–≤—Л–є –њ–ї–∞—В—С–ґ –Ј–∞ I –Ї–≤–∞—А—В–∞–ї:

–Э–∞–ї–Њ–≥–Њ–≤–∞—П –±–∞–Ј–∞ = (220 000 + 215 000 + 210 000 + 205 000) / 4 = 212 500 —А—Г–±.

–Я–ї–∞—В—С–ґ = 212 500 √Ч 2,2% / 4 = 1 168,75 —А—Г–±.

–Р–≤–∞–љ—Б–Њ–≤—Л–є –њ–ї–∞—В—С–ґ –Ј–∞ –њ–Њ–ї—Г–≥–Њ–і–Є–µ

–Э–∞–ї–Њ–≥–Њ–≤–∞—П –±–∞–Ј–∞ = (220 000 + вА¶ +195 000 + 190 000) / 7 = 205 000 —А—Г–±.

–Я–ї–∞—В—С–ґ = 205 000 √Ч 2,2% / 4 = 1 127,5 —А—Г–±.

–Р–≤–∞–љ—Б–Њ–≤—Л–є –њ–ї–∞—В—С–ґ –Ј–∞ 9 –Љ–µ—Б—П—Ж–µ–≤

–Э–∞–ї–Њ–≥–Њ–≤–∞—П –±–∞–Ј–∞ = (150 000 + вА¶ + 105 000) / 10 = 197 500 —А—Г–±.

–Я–ї–∞—В–µ–ґ = 197 500 √Ч 2,2% / 4 = 1 086,25 —А—Г–±.

–Э–∞–ї–Њ–≥ –Ј–∞ –≥–Њ–і (–і–Њ–њ–ї–∞—В–∞)

–Э–∞–ї–Њ–≥–Њ–≤–∞—П –±–∞–Ј–∞ = (220 000 + вА¶ + 160 000) / 13 = 190 000 —А—Г–±.

–Я–ї–∞—В—С–ґ = 190 000 √Ч 2,2% вАУ (1 168,75 + 1 127,5 + 1 086,25) = 797,5 —А—Г–±.

–Ъ–∞–Ї –Њ–њ–ї–∞—В–Є—В—М –љ–∞–ї–Њ–≥ –љ–∞ –Є–Љ—Г—Й–µ—Б—В–≤–Њ –≤ 2023 –≥–Њ–і—Г

–° 2023 –≥–Њ–і–∞ —Б—Г–Љ–Љ–∞ –≤–љ–Њ—Б–Є—В—Б—П –љ–∞ –µ–і–Є–љ—Л–є –љ–∞–ї–Њ–≥–Њ–≤—Л–є —Б—З—С—В (–Х–Э–°) –≤ —Б–Њ—Б—В–∞–≤–µ –µ–і–Є–љ–Њ–≥–Њ –љ–∞–ї–Њ–≥–Њ–≤–Њ–≥–Њ –њ–ї–∞—В–µ–ґ–∞ (–Х–Э–Я), –њ–µ—А–µ–і —Н—В–Є–Љ –њ–Њ–і–∞–≤ –≤ –љ–∞–ї–Њ–≥–Њ–≤—Г—О —Г–≤–µ–і–Њ–Љ–ї–µ–љ–Є–µ –Њ —Б—Г–Љ–Љ–µ –њ–ї–∞—В–µ–ґ–∞. –£–≤–µ–і–Њ–Љ–ї–µ–љ–Є—П –њ–Њ –∞–≤–∞–љ—Б–Њ–≤—Л–Љ –њ–ї–∞—В–µ–ґ–∞–Љ –≤ 2023 –≥–Њ–і—Г –љ—Г–ґ–љ–Њ —Б–і–∞—В—М –і–Њ 25 –∞–њ—А–µ–ї—П, –Є—О–ї—П –Є –Њ–Ї—В—П–±—А—П. –Х—Б–ї–Є –і–∞—В–∞ –≤—Л–њ–∞–і–∞–µ—В –љ–∞ –≤—Л—Е–Њ–і–љ–Њ–є, –Ї—А–∞–є–љ–Є–є —Б—А–Њ–Ї —Б–і–≤–Є–≥–∞–µ—В—Б—П –љ–∞ –±–ї–Є–ґ–∞–є—И–Є–є —А–∞–±–Њ—З–Є–є –і–µ–љ—М.

–І—В–Њ –Ї–∞—Б–∞–µ—В—Б—П —Б—А–Њ–Ї–Њ–≤ —Г–њ–ї–∞—В—Л, —В–Њ –Њ–љ–Є –≤–Њ –≤—Б–µ—Е —А–µ–≥–Є–Њ–љ–∞—Е –Њ–і–Є–љ–∞–Ї–Њ–≤—Л–µ. –Р–≤–∞–љ—Б–Њ–≤—Л–µ –њ–ї–∞—В–µ–ґ–Є –љ—Г–ґ–љ–Њ –≤–љ–µ—Б—В–Є –і–Њ 28 –∞–њ—А–µ–ї—П, –Є—О–ї—П –Є –Њ–Ї—В—П–±—А—П, –∞ –Є—В–Њ–≥–Њ–≤—Л–є –љ–∞–ї–Њ–≥ –Ј–∞ –≥–Њ–і вАУ –і–Њ 28 —Д–µ–≤—А–∞–ї—П —Б–ї–µ–і—Г—О—Й–µ–≥–Њ –≥–Њ–і–∞. –Ш –Ј–і–µ—Б—М –і–µ–є—Б—В–≤—Г–µ—В —В–Њ –ґ–µ –њ—А–∞–≤–Є–ї–Њ —Б –≤—Л—Е–Њ–і–љ—Л–Љ–Є (–µ—Б–ї–Є –і–∞—В–∞ –≤—Л–њ–∞–і–∞–µ—В –љ–∞ –≤—Л—Е–Њ–і–љ–Њ–є, —В–Њ –≤–љ–µ—Б—В–Є –њ–ї–∞—В—С–ґ –Љ–Њ–ґ–љ–Њ –≤ –±–ї–Є–ґ–∞–є—И–Є–є —А–∞–±–Њ—З–Є–є –і–µ–љ—М).

–Ю—В—З—С—В–љ–Њ—Б—В—М –њ–Њ –љ–∞–ї–Њ–≥—Г –љ–∞ –Є–Љ—Г—Й–µ—Б—В–≤–Њ –≤ 2023 –≥–Њ–і—Г

–Т 2023 –≥–Њ–і—Г —Б–і–∞–≤–∞—В—М –љ—Г–ґ–љ–Њ —В–Њ–ї—М–Ї–Њ –Њ—В—З—С—В –њ–Њ –Є—В–Њ–≥–∞–Љ –≥–Њ–і–∞, –µ–ґ–µ–Ї–≤–∞—А—В–∞–ї—М–љ—Л–µ —А–∞—Б—З—С—В—Л –њ–Њ –Ї–≤–∞—А—В–∞–ї—М–љ—Л–Љ –њ–ї–∞—В–µ–ґ–∞–Љ –љ–µ —В—А–µ–±—Г—О—В—Б—П. –Х—Й—С —А–∞–Ј –Њ–±—А–∞—Й–∞–µ–Љ –≤–љ–Є–Љ–∞–љ–Є–µ –љ–∞ —В–Њ, —З—В–Њ —Г –і–µ–Ї–ї–∞—А–∞—Ж–Є–Є –Є–Ј–Љ–µ–љ–Є–ї–∞—Б—М —Д–Њ—А–Љ–∞ (–Я—А–Є–Ї–∞–Ј –§–Э–° –†–§ –Њ—В 24.08.2022 N –Х–Ф-7-21/766@).

–Я–Њ–і–∞–≤–∞—В—М –Њ—В—З—С—В–љ–Њ—Б—В—М –љ—Г–ґ–љ–Њ –≤ –Є–љ—Б–њ–µ–Ї—Ж–Є—О –њ–Њ –Љ–µ—Б—В—Г –љ–∞—Е–Њ–ґ–і–µ–љ–Є—П –Є–Љ—Г—Й–µ—Б—В–≤–∞. –Т —Б–ї—Г—З–∞–µ, –µ—Б–ї–Є –љ–∞–ї–Њ–≥–Њ–њ–ї–∞—В–µ–ї—М—Й–Є–Ї —Б—В–Њ–Є—В –љ–∞ —Г—З—С—В–µ —Б—А–∞–Ј—Г –≤ –љ–µ—Б–Ї–Њ–ї—М–Ї–Є—Е –љ–∞–ї–Њ–≥–Њ–≤—Л—Е –Њ—А–≥–∞–љ–∞—Е –њ–Њ –Љ–µ—Б—В—Г –љ–∞—Е–Њ–ґ–і–µ–љ–Є—П –µ–≥–Њ –Є–Љ—Г—Й–µ—Б—В–≤–∞, –Њ–љ –Є–Љ–µ–µ—В –Љ–Њ–ґ–µ—В –≤—Л–±—А–∞—В—М –Њ–і–Є–љ –Є–Ј –љ–Є—Е –њ–Њ —Б–≤–Њ–µ–Љ—Г —Г—Б–Љ–Њ—В—А–µ–љ–Є—О.

–®—В—А–∞—Д –Ј–∞ –љ–µ–њ—А–µ–і–Њ—Б—В–∞–≤–ї–µ–љ–Є–µ –Њ—В—З—С—В–љ–Њ—Б—В–Є

–Х—Б–ї–Є –Њ—В—З—С—В–љ–Њ—Б—В—М –њ–Њ –љ–∞–ї–Њ–≥—Г –љ–∞ –Є–Љ—Г—Й–µ—Б—В–≤–Њ –љ–µ –±—Л–ї–∞ –њ–Њ–і–∞–љ–∞ –≤ —Б—А–Њ–Ї, –љ–∞–ї–Њ–≥–Њ–њ–ї–∞—В–µ–ї—М—Й–Є–Ї–∞ –Њ–ґ–Є–і–∞–µ—В —И—В—А–∞—Д (—Б—В. 119 –Э–Ъ –†–§, —Б—В. 15.5 –Ъ–Њ–Р–Я –†–§). –Ь–Є–љ–Є–Љ–∞–ї—М–љ—Л–є —А–∞–Ј–Љ–µ—А —И—В—А–∞—Д–∞ вАУ 1 000 —А—Г–±.

–І—В–Њ–±—Л –љ–µ –±–µ—Б–њ–Њ–Ї–Њ–Є—В—М—Б—П –Њ —Б—А–Њ–Ї–∞—Е –Є –љ–µ –њ–ї–∞—В–Є—В—М —И—В—А–∞—Д—Л, –њ–Њ—А—Г—З–Є—В–µ —Б–≤–Њ–є –љ–∞–ї–Њ–≥–Њ–≤—Л–є —Г—З—С—В —Н–Ї—Б–њ–µ—А—В–∞–Љ –∞—Г—В—Б–Њ—А—Б–Є–љ–≥–Њ–≤–Њ–є –Ї–Њ–Љ–њ–∞–љ–Є–Є ¬Ђ–§–Є–љ–≥—Г—А—Г¬ї. –Ч–∞–љ–Є–Љ–∞–є—В–µ—Б—М –±–Є–Ј–љ–µ—Б–Њ–Љ вАУ –∞ –±—Г—Е–≥–∞–ї—В–µ—А–Є—О (–Є —Д–Є–љ–∞–љ—Б–Њ–≤—Г—О –Њ—В–≤–µ—В—Б—В–≤–µ–љ–љ–Њ—Б—В—М –Ј–∞ –љ–µ—С) –Љ—Л –≤–Њ–Ј—М–Љ—С–Љ –љ–∞ —Б–µ–±—П!

–Т–µ—А–љ—Г—В—М—Б—П –љ–∞ —Б–∞–є—В

–Т–µ—А–љ—Г—В—М—Б—П –љ–∞ —Б–∞–є—В